転職時・転職直後におすすめの住宅ローンと審査について

この特集ページでは住宅ローンと転職をテーマに解説しています。

この特集ページでは住宅ローンと転職をテーマに解説しています。

金融機関は貸したお金を長期間に渡って計画通りに返済してもらえるのかを確認して住宅ローン申込者を審査しています。過去の統計に「転職したばかりの人」は「相対的にその会社を早く辞めてしまう可能性が高い」というデータがあり、転職直後の申込みは厳しく審査されやすいという特徴があります。理由は単純で、長くその会社に勤めた人の方が収入を維持する確率が高いという過去の実績を銀行が重視しているためです。

そのため、一般的に転職して2年以上経っていないと住宅ローン審査で不利と言われていますし、自営業・個人事業主への転職(起業)であれば、3年以上の事業実績が必要とされるなど更に厳しく審査されることになります。

目次

勤続年数を重視する住宅ローンの審査基準は、「終身雇用」という言葉が当たり前だった時代にできたモノで、今の日本は終身雇用が当たり前の時代ではないので、転職経験ありの人は増える一方です。それでも、全体の傾向として「勤続年数が長い人の方が安定的に返済してくれる確率が高い」ということもあり、「長く同じ会社で働いている」ということは住宅ローンの審査上ではプラスに働きます。

ただし、社会の変化に住宅ローンの審査基準も追いついてきていますので、転職した直後でも利用しやすい住宅ローンも増えてきています。また、返済不能のリスクが少ないと判断してもらえさえすれば転職した直後でも住宅ローンの審査に通る可能性は十分にあると思っておいて全く問題ありません。

ただ、勤続年数を重視して厳しく厳しくしている金融機関も多数ありますので、申し込み先や申し込みタイミングは転職時期とセットにして計画的に考えておくことが重要です。

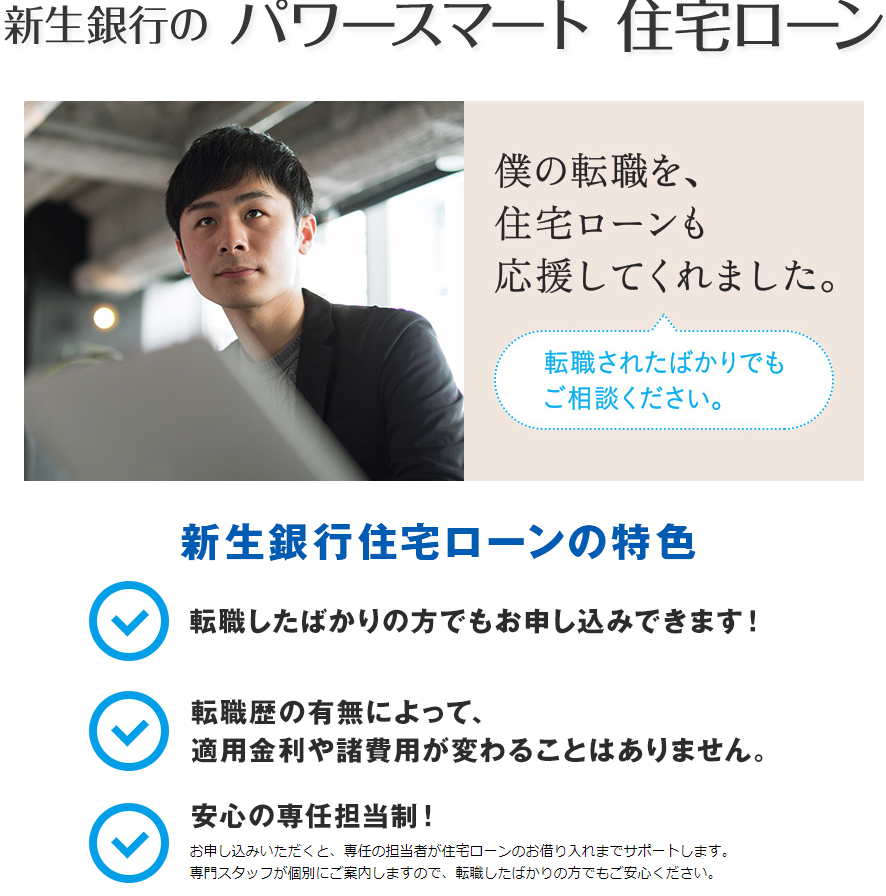

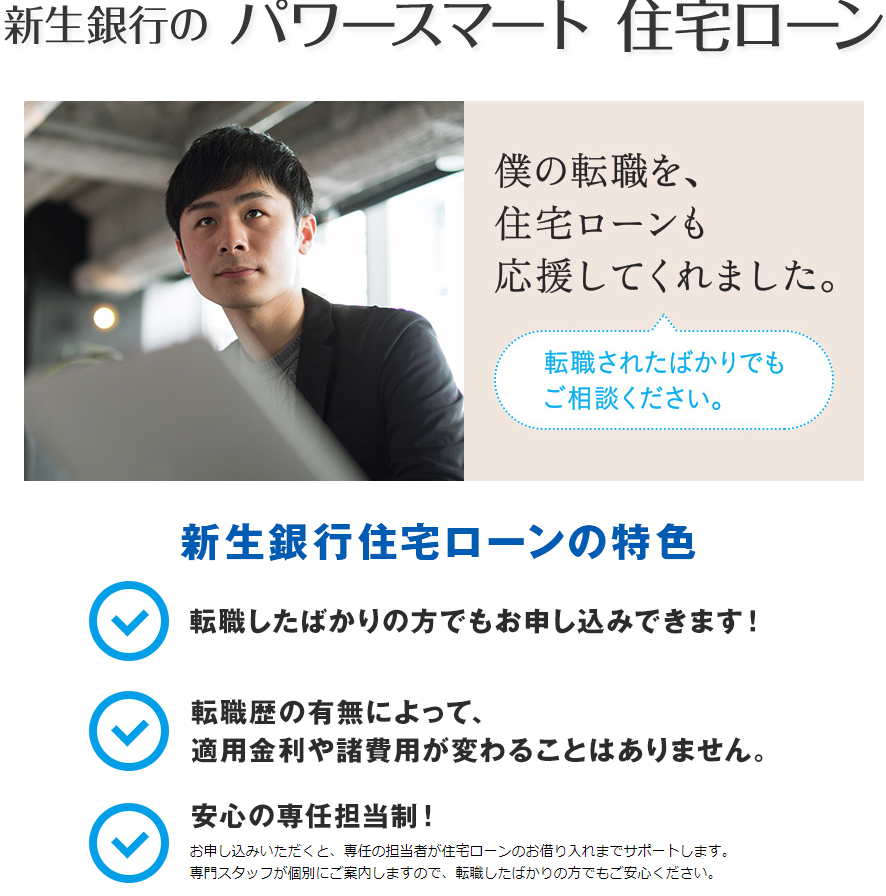

転職を応援している住宅ローンもある

最初に「転職」というキーワードを使って積極的に住宅ローン利用者にアピールしている住宅ローンを紹介したいと思います。

SBI新生銀行の住宅ローンは「勤続年数2年以上」という条件があるのですが、1つの会社で2年以上働いた実績が必要なわけではありません。複数の会社をまたいで2年以上連続して働いていれば、その基準を満たすことができますので、転職直後でも利用しやすい審査基準になっています。

SBI新生銀行の場合、ネット銀行とは違って、住宅ローンの専門スタッフが専任で相談に乗ってくれるので、転職に至った事情を専門スタッフにしっかりと伝えることができますし、SBI新生銀行のようにわかりやすく転職した人を応援するメッセージを伝えている金融機関はほとんどありませんので、転職したばかりであればSBI新生銀行を候補に入れると良いでしょう。

そのSBI新生銀行ですが、総返済額・総費用で比較するとネット銀行以上ともいえる状況で、転職前後での住宅ローンを考えている人はもちろん、全ての人にとって選択肢に加えておいて損はない住宅ローンに進化しています。

今となっては、終身雇用も過去の言葉で、現代の働き方に合わせて徐々に転職に関する審査も緩和されてきています。特に、ネット銀行の住宅ローンのような比較的新しい住宅ローンを中心に、比較的勤続年数の制限が短かったり、年収制限も低い住宅ローンも増えてきています。

転職が住宅ローンの審査で有利に働くことは多くはありませんが、同一業界でのキャリアアップを伴う転職や大手企業への転職など、転職の内容や状況によっては不利にならないこともあるので、ご自身の状況を踏まえながら、申込みタイミングと申込先を検討するようにしましょう。

各金融機関の勤続年数・年収に関する審査基準

では、主要な金融機関の勤続年数と年収に関する審査条件を確認しておきましょう。

| 金融機関 | 年収 | 勤続年数 | 職業 | 借り換え可能額(担保評価額) | 詳細・申込み |

|---|---|---|---|---|---|

| 三菱UFJ銀行 | 基準なし | 規定なし(会社経営者・自営業は3年以上) | 自営業や契約社員・会社経営者でも可 | - | 詳細を見る |

| みずほ銀行 | 基準なし | 規定なし(会社経営者・自営業は2年以上) | 自営業や契約社員・会社経営者でも可 | - | 詳細を見る |

(フラット35) | 100万円程度でも可 | 規定なし(転職直後でも可) | 自営業・個人事業主・契約社員・派遣社員・会社経営者・会社役員・パート・アルバイトも可 | 200% | 詳細を見る |

(フラット35) | 詳細を見る |

||||

(金利選択型) | 400万円以上 | 規定なし(転職直後でも可) | 自営業や契約社員・会社経営者でも可 | - | 詳細を見る |

| 100万円以上 | 半年(会社経営者・自営業は3年以上) | 自営業や契約社員・派遣社員・会社経営者でも可 | - | 詳細を見る |

| 200万円以上 | 1年 | 正社員・契約社員のみ | - | 詳細を見る |

| 基準なし | 規定なし(会社経営者・自営業は3年以上) | 自営業や契約社員・派遣社員・会社経営者でも可 | 200% | 詳細を見る |

| 300万円以上 | 転職していても連続して2年以上働いていればOK | 自営業や契約社員・会社経営者でも可 | 100% | 詳細を見る |

| 400万円以上 | 規定なし(会社経営者・自営業は3年以上) | 正社員(自営業も可) | - | 詳細を見る |

まず、サラリーマンへの転職であれば勤続年数で明示的に足切りしている金融機関はほとんどありません。

自営業・個人事業主などは2年~3年の実績が必要と足切りされてしまう状況ですが、住宅ローンは総合的に審査されるので勤続年数だけでは判断しないようになってきています。(ただし、実態としては大手銀行の住宅ローンでは2年~3年以上の勤続実績が望ましいとされています。)

また、最近、三菱UFJ銀行・ソニー銀行・住信SBIネット銀行・りそな銀行では住宅ローンの審査の一部にAI(人工知能)を使った審査を開始していますが、住宅ローンの審査基準や審査に落ちた理由がブラックボックスでわかりにくくなってきていますが、逆にその他の審査項目の審査内容との組み合わせ次第では審査に通る可能性が増えてきていると考えることもできます。

結局、住宅ローン審査に勤続年数は影響する?

結論としては影響します。ただし、勤続年数だけで判断されることはありません。

例えば、「中小企業から東証一部上場の同業他社に転職した人」と「業種が異なる中小企業に転職した人」では同じ評価にはなりません。SBI新生銀行のように「会社が変わっていても2年間連続して勤務していればよい」と明確に定めている金融機関もあります。

転職が住宅ローンの審査に不利と言われているのは、「安定した返済能力が無いかもしれない」と金融機関に判断されてしまう可能性が高まるためです。逆に言えば、「同一業界での転職で年収が増えている」、「転職先が大企業で財務体質も健全である」、「士業や専門職の資格を取って転職している」と言ったケースであれば、転職直後でも問題なく審査に通過できる可能性は高いわけです。

ただし、チャレンジの要素が強い転職、例えば「知人が立ち上げたばかりの会社に参画する」とか「長年勤めた会社の安定性や高収入を捨てて好きな業界に挑戦する」・「企業勤めをやめて父親が立ち上げた会社に戻る」といった転職の場合は、転職前に住宅ローンを契約するようにしておいた方が良い結果を得られる可能性は高いでしょう。

住宅ローン審査中の転職

上記に関連して、住宅ローン審査中に転職した場合は審査結果に影響するでしょうか?結論としては転職先などの情報が確定しない場合には不利な審査結果となる可能性があります。また、銀行によっては転職後の勤務期間を定めているケースもあり、基本的には住宅ローン審査が終わり、融資実行が行われてから、転職を行うほうが無難だと思われます。

雇用形態が変わる転職は住宅ローン審査に不利になることも

転職に伴い、

正社員⇒契約社員

契約社員⇒自営業

契約社員⇒正社員

のように雇用形態が変わる際には注意が必要です。

契約社員から正社員になる場合には住宅ローン審査にプラスになりますが、それ以外のケースの場合にはマイナスに働くと考えたほうがよいでしょう。

働き方が変わり住宅ローン審査に不利になる場合には雇用形態が審査に影響しないフラット35への申し込みも行ったほうがよいでしょう。

転職で年収が増減した場合は?

住宅ローンの審査では「前年の源泉徴収票」の提出します。また、転職直後だと「転職先の年収見込証明書(採用通知書など)」の提出を追加で求められることもあるので金融機関に転職前後の収入の違いを開示する必要があります。

年収が増えていれば審査上はプラスに働きますが、年収が少なくなっていると厳しい目で見られる可能性があります。(「収入が減る転職をした人の塊」と「収入が増えた転職をした人の塊」の統計情報を比較して返済が滞る人が発生する率を比べられている、と考えるとわかりやすいと思います)

ただし、年収は「年間返済負担率の計算」と「いくらまで貸せるのかを計算する」ために利用されるので、「審査に落ちる」というよりも「借りられる金額が少なくなる」と言う結果になることが多い思います。

キャリアアップ、年収アップが伴う転職

同一業界内での転職で年収が増加している場合や、資格を取得して資格生かした転職などは、住宅ローン審査には不利になりにくい側面があります。

金融機関から転職の理由を聞かれることもありますので、転職直後で住宅ローンを申し込む場合は転職の経緯や今後のキャリアプランを説明できるようにしておくと良いでしょう。

ネット銀行の住宅ローンなど、金融機関との口頭でのコミュニケーションが少ない住宅ローンを利用する場合は、申し込み後に金融機関に連絡して「転職したばかりなので不安なんだけれども、〇〇〇のような事情があって転職した」と説明しておくことと効果がある場合があります。(結果的に審査に落ちたとしても、金融機関に事情が伝わったうえでの結果なので納得感も得られやすく、次のアクションを起こしやすいという効果も期待できます)

結局は、「気に入った住宅ローンがあれば申し込んでみる」とか「”人”に相談しやすい住宅ローンに申し込んでみる」しかないのですが、住宅ローンの審査申込には手間と時間がかかるので10社・20社に申し込むわけにはいきませんし、審査結果がでるまで1か月ぐらいかかるので1社ずつ申し込んでいると時間だけが過ぎてしまいますので、ある程度の作戦(考え方)と計画性を持つことが重要になってきます。

職務経歴書の提出を求められることも

auじぶん銀行の住宅ローンは勤続年数に関して厳格な基準はありませんが、転職直後だと「職務経歴書」の提出を求められます。「職務経歴書の提出なんてめんどくさい」と思いがちですが、「職務経歴書も見ないで審査に落とされる」よりはよっぽど良いですよね。

auじぶん銀行が「転職したばかり」根拠があるとは言えない基準を採用せずに、しっかりとその人の経歴を見て判断しようとしていることの表れと言えます。職務経歴書の提出に自信が無い場合は別ですが、キャリアアップを伴う転職や職務の経歴にご自身で問題があると思わない人はauじぶん銀行の住宅ローンを選択肢の1つに加えておくと良いでしょう。他の住宅ローンでは提出を求められずに審査に落とされる可能性がありますが、auじぶん銀行の住宅ローンの審査をしてくれるという姿勢には安心できますね。(仮審査申込みのタイミングでは提出は不要なので仮審査だけでも通過しておいて動きやすいようにしておくのがおすすめです)

転職まで時間がない!という時は・・・

一般的な銀行では住宅ローン借り換えの仮審査(仮申し込み)から契約・融資実行まで1ヶ月程度の時間がかかりますが最近は、住宅ローン審査にかかる時間をかなり短縮している金融機関も登場してきています。

例えば、ネット銀行の auじぶん銀行は審査スピードが早いと評判ですし、店舗に来店する必要はありますが最短3日のアルヒのフラット35なども有力候補です。

転職を応援している住宅ローンもある

住宅ローン組んだ後、返済中の転職は金融機関に報告・連絡が必要?

結論から言うと、銀行口座に紐づく勤務先情報を変更するケースはあっても住宅ローンの返済のために新しい勤務先について住宅ローンを借りている金融機関にをわざわざ報告する必要はありません。

転職したことで一括返済を求められることもありませんし、借入金利が変わることもありません。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事