2025年問題が住宅ローン金利に与える影響は?

2020年7月に総務省が発表した統計データで、首都圏(埼玉、千葉、東京、神奈川)から他の道府県への「転出した人の数」が「転入した人の数」を1,459人上回りました。これは首都圏の人口が減っている「転出超過」になったこと意味します。今の統計データのとり方になった2013年7月以来初めてのことです。

また、2022年1月1日時点の東京都の人口は、前の年から4万8592人日本の人口は減少しています。首都圏だけでなく東京都の人口もついに減少に転じつつあります。総務省・統計Today

この記事では日本に迫っている少子高齢化問題の問題を語るときに使われる「2025年問題」と、その「2025年問題」が住宅ローンの金利にどのような影響を与えるのかを解説・予想しています。

目次

2025年問題とは?5人に1人が高齢者になる時代の入り口

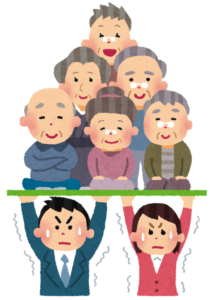

2025年問題とは、いわゆる団塊の世代(1947年~1949年の3年間に生まれた約806万人)が2025年に75歳超の後期高齢者になることを言います。

人口が非常に多い段階の世代が後期高齢者になることで、日本人の30%以上が65歳以上になり、20%以上が75歳以上になります。過去に経験したことの無い超超超高齢化社会に突入することになります。

なお、少子高齢化と人口減少は数十年単位の時間をかけて進行します。逆に解決にかかる時間も長く、どんなに頑張っても数十年かけて解決していく必要があります。国として揺るぎのない信念で、長い期間をかけて対策していくことが必要な問題です。

例えば、団塊の世代が2025年に75歳になるのは、動かしようがない決定事項です。人が年を取るのはどう頑張っても変えることができないので、2025年には日本はどんなにあがいてもに超高齢化社会に突入します。

今後の日本は経済格差・地域格差・生活格差が拡大して貧困世帯が増えると言われています。自分の子供だけの幸せを祈るべきではありませんが、私たち親世代は自分の子供たちが少しでも豊かに生活できるように、子供たちに財産や資産を少しでも残してあげることを考えておかなければならない時代です。

2025年問題は様々な問題で構成されていますが、当サイトは住宅ローンについて解説しているサイトなので、2025年問題が住宅ローンや住宅ローンの金利にどのような影響を与えるかという視点で解説・予想したいと思います。

”2025年問題が住宅ローン金利に与える影響”というと、少し難しく聞こえますが、2025年問題で住宅ローン金利があがるのであれば、固定タイプの住宅ローン金利が選ぶべきですし、2025年問題で住宅ローン金利が下がったり変わらないのであれば変動金利タイプの住宅ローンを選ぶべきです。

目の前に迫っている2025年問題を念頭に住宅ローンはどう選んだらよい?というような話を解説していければと思います。

2025年問題という切り口から考える、今後の住宅ローンの金利の予想を簡単にまとめると以下です。

- 2025年問題は少子高齢化社会が本格的に日本に到来することを示すキーワード

- 少子高齢化社会が本格化することは、日本経済にとってプラスにはならない

- 人口減少問題など、日本は慢性的に金利が上昇しにくい要素が非常に多い

- 上記などの日本をとりまく環境から変動金利」よりも「固定金利」で借りていた方がおトクになるぐらい住宅ローンの金利が上昇する可能性は低そう

このように、当サイトでは「今後の日本経済を取り巻く状況を総合的に考えると、これから住宅ローンを借りるなら、変動金利で利息負担をできるだけ少なくして、繰り上げ返済で元本をできるだけ早く減らす」のが住宅ローン選びの正解になるのではないかと予想しておきたいと思います。

<変動金利を選ぶ人におすすめの住宅ローン>

変動金利を選ぶと決めたら「金利の低さと繰り上げ返済のしやすさに徹底的にこだわって住宅ローンを選ぶこと」が重要です。いくつかおすすめの住宅ローンを紹介しておきますので参考にしてください。

| 銀行名 | |

| auじぶん銀行の住宅ローン | 最新金利はこちら |

| 住信SBIネット銀行の住宅ローン(対面) | 最新金利はこちら |

| SBI新生銀行の住宅ローン | 最新金利はこちら |

|

イオン銀行の住宅ローン |

最新金利はこちら |

※この解説記事は日本の金利市場や住宅ローンの金利の動向に対する当サイトとしての見解です。将来の金利や住宅ローン金利の動向について確約するものではありません。いい加減な考えで予想しているわけではありませんが、最終的には自身の責任での判断をお願いいたします。

2025年に長期金利が4%を超える?

2025年問題を調べていると「2025年に長期金利が1.8%や4%を超える!」みたいな記事を見かけることがあります(ありました)。それらの記事は、内閣府が試算している「中長期の経済財政に関する試算」を引用して、長期金利の動向を予想しているので信ぴょう性が高いように見えるのですが、かなりいい加減な記事です。

それらの記事は2018年ごろに長期金利がちょっと上昇しそうになった時に書かれたものが大半で、2019年に入ってからは全く見かけなくなっています。2022年に入って世界的な金利上昇ムードが高まってもそれほどみかけません。

確かに内閣府は金利の行く末をシミュレーションしているのですが、内閣府は「”もしも”こうなったら金利がここまであがる」と計算しているだけのものなので、将来の金利がここまであがると予想しているものではありません。

例えば、2013年ごろに作られた同じシミュレーションでは2018年の長期金利は2%前後になる、となっていますが、実際は0.2%ぐらいでした。。

繰り返しですが、内閣府が試算している内容が悪いわけではありません。内閣府の試算をつかって”内閣府(政府)が長期金利は4%になると言っている!”というような見せ方をして記事化しているネットニュースに問題があると思います。

皆さんも、事実でも嘘でも何でもよいからサイトにアクセスされたり、本の売り上げが増えればいいぐらいしか考えてなさそうな、信ぴょう性のない金利上昇を煽ることだけを目的とした記事に惑わされないようにしましょう。

ということで解説を続けます。これから住宅ローンを借りる人、少し前に住宅ローンを借りた人は2025年はまだまだ住宅ローンの返済を続けている人が多いと思いますので日本が置かれている状況を理解しておくことは大事なポイントだと思います。

新型コロナウイルスによる世界経済へダメージは2年・3年で無くなるようなものではなさそうですし、コロナウイルス問題は2025年問題をさらに難しくしていくことになりそうです。

2025年問題が日本社会に与える影響

2025年問題とは、団塊の世代(1947年~1949年の3年間に生まれた約806万人)が75歳超の後期高齢者になることで、日本人の30%以上が65歳以上、20%以上が75歳以上の超高齢化社会に突入する問題の総称です。

東京・神奈川・千葉・埼玉の首都圏においても人口減少(または維持)が進むと言われ、地方部では2018年対比で2025年までに1割も人口が減ると言われています。

繰り返しですが、2025年になると大量の団塊世代が後期高齢者である75歳を超えるのは事実です。

続いて、超高齢化・人口減少が日本社会にどのような影響を与えるのかの要点を整理してみましょう。

2025年問題として言われていること

| 10人に1人が認知症(ボケ)に |

2018年時点でも日本には800万人を超える認知症患者がいると言われています。この800万人にはようやく自覚し始めた軽度の認知症も含んだものと言われていますが、2025年までに1,200万人に一気に増えるという予測データがあります。急激な認知症患者の増加は医療・介護施設・老人ホームなどの深刻な不足に繋がります。あずけられるプロの人手や施設がないと家族・親族で介護しなければなりません。これは日本の生産世代に大きな負担となり、日本の国力に悪影響を与えてしまうと言われています。 |

| 医療・社会保障・介護はパンク状態に | 高齢化による問題は認知症(ボケ)だけではありません。高齢になれば様々な病気を患うことになり、医療・社会保障・介護状態はパンク状態になると言われています。まず、費用面。30%以上が65歳となり医療保険の給付額(税金による負担額)は現在の40兆円規模から50兆円規模に増えると言われています。人口が減っていくにも関わらずです。病院や医師の数は当然不足してくるでしょう。これは医療に限らず介護業界でも同様です。 |

| 格差が拡大し貧困世帯が急増 | 強弱はあると思いますが、人手不足を解消するために外国人労働者の受け入れが進むことはほぼ既定路線です。低賃金の外国人労働者が増加することで、同水準の待遇での労働を強いられる層が増えることも確実視されています。また、日本全国で少子高齢化・人口減少が進みますが、特に地方部における進行が速いため、都市部と地方部の経済格差・生活格差は拡大していくことになるでしょう。ただし、この問題は前述の2つに比べると、対策しやすい面がありますので、これから適切な政策を講じることで緩和される可能性はあるでしょう。 |

| 治安は悪化。日本の安全神話はどこに? | これもよく言われていることです。すでに外国人労働者による犯罪は増加の一途ですが、外国人労働者の受け入れ促進・移民の受け入れなどを推進することで治安はどうしても悪化してしまいます。”金持ちケンカせず”ではありませんが、格差の拡大も犯罪率の上昇に繋がりますし、日本という国が貧しくなることは犯罪率を引き上げてしまうことは確実です。 |

|

年金の破たんの可能性は否定できない |

これも何年も前から言われている問題ですが、団塊世代が75歳超になる2025年には、年金支給額の大幅な減少と支給年齢の引き上げは確実と言えるでしょう。国民から預かった年金を運用している年金積立金管理運用独立行政法人も資産を増やすべく努力は続けていて、例えば、「2017年10月~12月は、国内債券・外国脚兼・国内株式・外国株式の4資産すべての収益がプラスとなり、運用資産全体の運用実績をプラス3.92%」とするなど好調ではあります。ただし、いくら運用を頑張ったとしても年金支給額の増加に耐えられるほどではありません。煽り記事のように制度崩壊とまでは言いませんが、今よりも相当厳しい状況にあるのは確実です。 |

2025年問題が住宅ローン金利に与える影響は?

銀行はみんなから預かったお金を元手にお金を借りたい人に貸して利ざやで利益をあげています。

お金がある人から預かったお金を、必要な人(個人・法人)に融資すること経済を発展・循環させる非常に重要な働きがあるわけです。倒産する企業に融資してしまうと貸し倒れのリスクがあるわけですが、そのリスクを取りながら日本の経済活動をサポートしていくのが銀行の役割の1つです。

ところが・・・銀行はそのようなリスクを取らず、預金の利息をスズメの涙ほどに引き下げて「日本国債」を購入して利ざやで利益をあげていました。不景気になると会社がつぶれることが多くなりますが日本国債にはほとんどリスクはありません。

確実に利益をあげられることもあり銀行の日本国債購入の動きが加速していました。さらに余ったお金は銀行の銀行である日本銀行にお金を預けて利息を受け取るというような状態になっていて、またまた何のリスクも取らずに銀行は利ざやで利益をあげていました。

そのような活動が行き過ぎではないかと考えた政府・日銀がとった金融政策が日銀によるマイナス金利政策です。

短期・長期の金利をマイナスにすれば、銀行は預かったお金で国債を買っても日銀に預けても収益を上げることができなくなります。そうなれば、銀行はちゃんと仕事する(個人や企業に融資する)しかなくなって経済活動が活発化していく、経済活動が活発化(好景気)になればインフレが進んで、最終的には日本経済が安定的な成長している、そんな流れを作りたいわけです。(日本経済が安定して成長している≒日銀が目標として掲げている物価上昇率2%の安定化)

日銀にお金を預けても利益が出ないし、国債を買っても利益が出ない銀行は、「金利が低くてもいいのでみんなに住宅ローンを借りて欲しい」と考えるようになり、住宅ローンの金利を引き下げて貸出しているわけです。

本来はもっと複雑な要素がありますが、ざっくり言うと今の日本の住宅ローンの低金利は上記のような流れで維持されています。

ポイントは、住宅ローンの低金利を支えている日銀が日本経済が安定成長期に入ったと判断して金融緩和をやめること、また、徐々に金融緩和の規模を縮小させるのがいつになるのか?という点ですが、2025年問題に代表されるように日本は過去の人類の歴史で経験したことがないと言われる超高齢化社会に突入していくなかで、安定的な成長を実現するのは並大抵のことではありません。

いい加減な記事のように煽るつもりはありませんが、日本の高齢化・少子化による人口減少は深刻で、2100年には今の人口の半分以下の5000万人程度になるとも言われているほどです。

これほど急激に人口が減るなかで、インフレ率を安定的に達成できるとはとても思えません。実際、日銀は目標達成時期を何回も先延ばししていますし、少なくとも日本のような先進国が急激に人口が減少する中で安定的にインフレと維持できたという例は聞いたことがありません。

おすすめの住宅ローンは?

当サイトでは2025年問題に代表される少子高齢化・人口減少にある中で、2025年までに(その後も)インフレ継続・金利上昇時代に突入する可能性はかなり低いと考えています。もちろん、住宅ローンの金利は上昇したり下落したりを繰り返すでしょうが、”変動金利を選んだことを後悔するほど”金利が上昇する可能性はかなり低いと予想しています。

住宅ローン借り入れ直後の金利が特に重要で、金利が低ければ低いほど元本返済スピードが早くなりますので、借り入れ直後に低金利であることは非常に重要です。また、10年後や15年後は住宅ローンの元本も減っているので、そのころに多少金利が上昇したとしても影響は小さくなっています。

と言うことで、筆者は「変動金利タイプ」の住宅ローンを選ぶことが、住宅ローンの総返済額を少なくすることにつながると予想しています。実際、筆者も変動金利で借りて繰上返済を頑張って元本をできるだけ減らすようにしています。

当サイトおすすめの住宅ローンの金利タイプは変動金利タイプということで、変動金利でおすすめの住宅ローンを3つ紹介しておきます。もし、変動金利での借り入れを検討するのであればこの3つはぜひ選択肢に入れて欲しいと思います。

2025年問題という切り口から考える、今後の住宅ローンの金利の動向予想をまとめると以下です。

- 2025年問題は少子高齢化社会の本格的な到来の象徴的なテーマ

- 少子高齢化社会が本格化すると「好景気」「インフレ」はなどの住宅ローンの金利が上昇する状況にはなりにくい

- 金利が上昇して国債の利払が増えると国家予算にも悪影響を与える

- このように日本は慢性的に金利が上昇しにくい要素が非常に多い

- 「変動金利」よりも「固定金利」で借りていた方がおトクになるぐらい住宅ローンの金利が上昇する可能性は低そう

以上のことから、当サイトでは「今後の日本経済を取り巻く状況を総合的に考えると、これから住宅ローンを借りるなら、変動金利で利息負担をできるだけ少なくして、繰り上げ返済で元本をできるだけ早く減らす」これが住宅ローン選びの正解になるのではないかと予想しておきたいと思います。

<変動金利を選ぶ人におすすめの住宅ローン>

変動金利を選ぶと決めたら「金利の低さと繰り上げ返済のしやすさに徹底的にこだわって住宅ローンを選ぶこと」が重要です。いくつかおすすめの住宅ローンを紹介しておきますので参考にしてください。

| 銀行名 | |

| auじぶん銀行の住宅ローン | 最新金利はこちら |

| 住信SBIネット銀行の住宅ローン(対面) | 最新金利はこちら |

| SBI新生銀行の住宅ローン | 最新金利はこちら |

|

イオン銀行の住宅ローン |

最新金利はこちら |

※この解説記事は日本の金利市場や住宅ローンの金利の動向に対する当サイトとしての見解です。将来の金利や住宅ローン金利の動向について確約するものではありません。いい加減な考えで予想しているわけではありませんが、最終的には自身の責任での判断をお願いいたします。

固定金利が良いという人はフラット35がおすすめ

| 銀行名 | 金利など |

| アルヒのフラット35 |

11年連続フラット35取扱い実績No.1!アルヒだけのスーパーフラットの低金利は非常に魅力的 |

※正確な金利などの諸情報は各社の公式サイトで確認をお願いします。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事