2025年1月のフラット20・フラット35の金利を予想!最新金利は?

2024年10月23日更新

この特集ページでは、翌月のフラット35の金利を予想しています。今回の予想は、2025年1月のフラット35の金利です。また、フラット35の過去の金利推移も合わせて掲載していますので参考にしていただければと思います。特に、この数か月はフラット35の金利上昇が目立ちますので、今後、フラット35の利用を検討中の人はその金利動向に注意が必要です。

それでは2024年11月のフラット35の金利を予想していきましょう。

目次

フラット35の重要指標:住宅金融支援機構債券の発行条件

まず、今回発表された最新の住宅金融支援機構の住宅金融支援機構債券(第212回機構債券)の発行条件は以下の通りです。

※フラット35という制度の仕組み上、毎月のフラット35の金利は最新の住宅金融支援機構の債券利回りとほぼ連動して推移する、と覚えておきましょう。

| 第211回(前回) | 第212回(今回) | 利回りの動向 | |

| 利回り | 年1.350% | 年1.360% | 上昇 |

住宅金融支援機構債券に影響する長期金利の動向は?

住宅金融支援機構がこの債券の利率やフラット35の金利を決定する時の基準データとされているのが長期金利(10年もの国債利回り)などの市場金利です。この長期金利が基本的に固定金利タイプの住宅ローンの金利の推移に大きな影響を与えていると考えておくようにしてください。

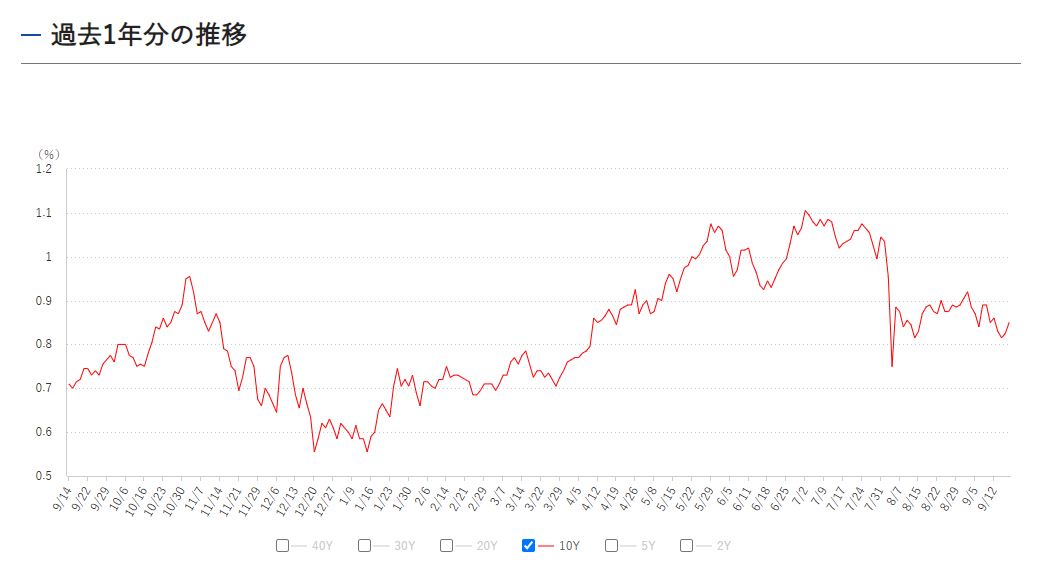

長期金利(10年もの国債の利回り)はこの1年間は若干上昇した程度です。

日本は世界の中では非常に低金利な国ですが、上のグラフの通り長期金利が1%まで上昇しましたが、直近はやや低下しています。ただし、この10年間1度も1%に達したことはありませんので、中長期的にもいよいよ金利上昇局面に突入していると言えます。

それでは続けてフラット35の金利を予想していきましょう。

2025年1月のフラット35の金利を予想

フラット35は上記の住宅金融支援機構が発行する債券の利回りと連動して推移しますので、この利回りの推移を確認することで翌月のフラット35の金利がかなり正確に予想できます。

さっそくフラット35の金利を予想してみましょう。

フラット20・35金利動向の予想

|

2025年1月 |

||

| フラット20 | 団信加入あり | 年1.480% |

| 団信加入なし | 年1.280% | |

| フラット35 | 団信加入あり | 年1.870% |

| 団信加入なし | 年1.570% |

※この金利は自己資金10%以上のフラット20・フラット35の最低水準の金利を予想したものです。フラット35は販売する金融機関により金利が異なります。毎月、最低金利水準で販売している金融機関にアルヒなどがあります。

フラット20の金利推移

続いて、過去の金利推移をまとめて確認しておきましょう。フラット35は2017年10月の制度改正で団信の保険料が金利に含まれるようになりました。それまでの制度では団信保険料は別途年払いする必要がありましたので、商品性がかなり改善されています。(ちなみにフラット35では団信に必ず加入しなければいけないわけでは有りません。健康上の理由などで団信に加入できない場合には団信なしのプランを選択できます。また、団信なしを選択した場合金利の引き下げがありますので月々の支払いを抑えることができます。一方で、万が一のときの保障もなくなってしまうわけですから、返済額を抑える事ができるからと言って安易に団信なしを選択せずに、しっかりとリスクを考えた上で検討するようにしましょう。)

制度が違う2017年9月より前の金利と比べてもわかりにくいので、ここでは2017年10月以降のフラット20の金利推移を掲載しています。(フラット20は借り換え時に活躍することが多いため参考情報として金利推移を記録しています)

| 年月 | フラット20の金利推移 |

|---|---|

| フラット20 | |

| 金利 | |

| 2017年10月 | 年1.290% |

| 2017年11月 | 年1.300% |

| 2017年12月 | 年1.270% |

| 2018年1月 | 年1.290% |

| 2018年2月 | 年1.320% |

| 2018年3月 | 年1.290% |

| 2018年4月 | 年1.300% |

| 2018年5月 | 年1.300% |

| 2018年6月 | 年1.310% |

| 2018年7月 | 年1.290% |

| 2018年8月 | 年1.290% |

| 2018年9月 | 年1.310% |

| 2018年10月 | 年1.330% |

| 2018年11月 | 年1.350% |

| 2018年12月 | 年1.320% |

| 2019年1月 | 年1.260% |

| 2019年2月 | 年1.250% |

| 2019年3月 | 年1.220% |

| 2019年4月 | 年1.210% |

| 2019年5月 | 年1.230% |

| 2019年6月 | 年1.210% |

| 2019年7月 | 年1.110% |

| 2019年8月 | 年1.110% |

| 2019年9月 | 年1.050% |

| 2019年10月 | 年1.050% |

| 2019年11月 | 年1.120% |

| 2019年12月 | 年1.160% |

| 2020年1月 | 年1.220% |

| 2020年2月 | 年1.230% |

| 2020年3月 | 年1.190% |

| 2020年4月 | 年1.230% |

| 2020年5月 | 年1.230% |

| 2020年6月 | 年1.220% |

| 2020年7月 | 年1.230% |

| 2020年8月 | 年1.240% |

| 2020年9月 | 年1.250% |

| 2020年10月 | 年1.210% |

| 2020年11月 | 年1.220% |

| 2020年12月 | 年1.220% |

| 2021年1月 | 年1.200% |

| 2021年2月 | 年1.230% |

| 2021年3月 | 年1.280% |

| 2021年4月 | 年1.240% |

| 2021年5月 | 年1.230% |

| 2021年6月 | 年1.220% |

| 2021年7月 | 年1.200% |

| 2021年8月 | 年1.150% |

| 2021年9月 | 年1.150% |

| 2021年10月 | 年1.180% |

| 2021年11月 | 年1.230% |

| 2021年12月 | 年1.210% |

| 2022年1月 | 年1.180% |

| 2022年2月 | 年1.230% |

| 2022年3月 | 年1.310% |

| 2022年4月 | 年1.310% |

| 2022年5月 | 年1.350% |

| 2022年6月 | 年1.360% |

| 2022年7月 | 年1.380% |

| 2022年8月 | 年1.410% |

| 2022年9月 | 年1.340% |

| 2022年10月 | 年1.420% |

| 2022年11月 | 年1.380% |

| 2022年12月 | 年1.490% |

| 2023年1月 | 年1.710% |

| 2023年2月 | 年1.720% |

| 2023年3月 | 年1.800% |

| 2023年4月 | 年1.330% |

| 2023年5月 | 年1.400% |

| 2023年6月 | 年1.300% |

| 2023年7月 | 年1.300% |

| 2023年8月 | 年1.290% |

| 2023年9月 | 年1.320% |

| 2023年10月 | 年1.400% |

| 2023年11月 | 年1.480% |

| 2023年12月 | 年1.430% |

| 2024年1月 | 年1.390% |

| 2024年2月 | 年1.340% |

| 2024年3月 | 年1.360% |

| 2024年4月 | 年1.420% |

| 2024年5月 | 年1.430% |

| 2024年10月 | 年1.430% |

| 2024年11月 | 年1.500% |

| 2024年12月 | 年1.470% |

※この金利は自己資金10%以上のフラット20・フラット35の最低水準の金利推移を示したものです。フラット35は販売する金融機関により金利が異なりますので、提示される金利が上記と異なる金融機関は数多く存在しています。毎月、最低金利水準で販売している金融機関にアルヒなどがあります。

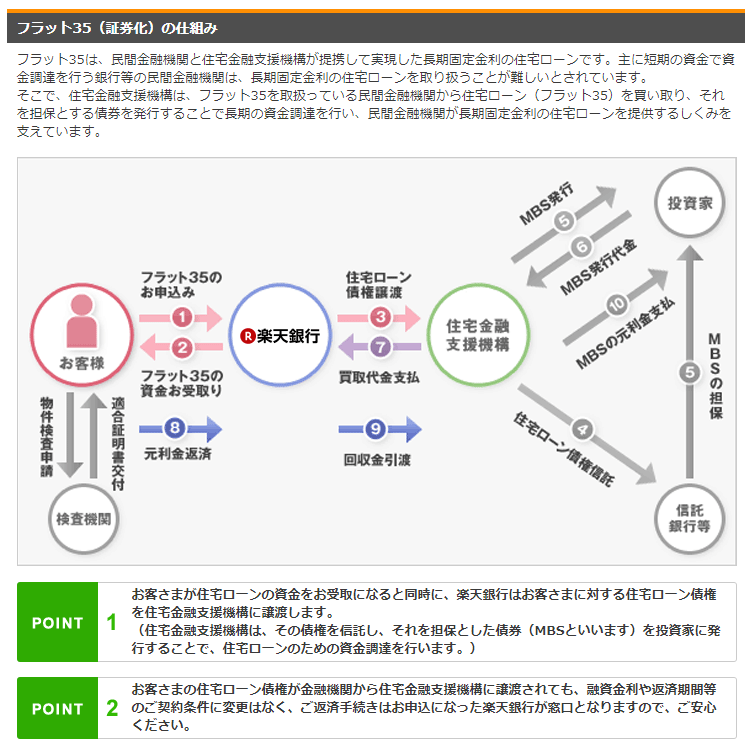

フラット35の仕組み

フラット35を取り扱い金融機関の楽天銀行のホームページにフラット35の仕組みが紹介されています。このフラット35の金利予想で活用している住宅金融支援機構債券は下記の図で言う「MBS」です。フラット35利用者から受け取る利息は最終的にはこの債券を購入する投資家が受け取ることになります。(そのほかに、販売会社の収益や住宅金融支援機構の人件費などの運営費用に充てられます)

債券の利回り=投資家に支払う利息となりますので、MBS(住宅金融支援機構債券)の利回りをチェックすることで翌月のフラット35の金利が予想できる、というわけです。

フラット35選びのポイント

フラット35を申し込むことができる金融機関は300社以上あります。それぞれの金融機関ごとに提示される金利や手数料は異なりますが、利用条件や審査基準などは住宅金融支援機構の定めるもので共通化されています。つまり、とある企業でフラット35の審査に通っていれば他の金融機関を経由しても審査に通過できると言えますし、その逆も同様です。

フラット35の手数料や金利は取扱い企業(販売会社)が戦略的に決定することになります。採算性(企業としての利益率)を考えつつ、手数料や金利が多少高くても、不動産会社との提携や店舗数などの営業力で勝負する金融機関もありますし、運営コストを抑えて低金利・低手数料の商品性で勝負する金融機関も存在しています。

フラット35に力を入れている金融機関として、アルヒ、楽天銀行、住信SBIネット銀行などが挙げられます。アルヒはこれまでの豊富な経験知と全国にある店舗網を活かした相談のしやすさなどをウリにしていると言えますし、楽天銀行は低コストで利用者還元にこだわっていると言えます。また、最後発と言える住信SBIネット銀行は独自の疾病保障を無料でセットできるフラット35を提供して独自色を出そうとしています。

また一方で、商品性や戦略などは何年も変えずにお店に来店した人に提案しているだけの金融機関や、不動産会社との太い連携で手数料・金利が良いとは言えない状態で営業ルートの力に頼っているとも思える金融機関が多数あります。

同じ審査基準で同じ住宅ローンを利用するのであれば、低金利・低コスト・充実したオプションサービス・相談のしやすさや安心感のいずれかをしっかりと満たしてくれる金融機関に申し込むことが後悔しないフラット35選びのコツです。そういった意味でフラット35の実績が豊富な金融機関で申し込みをするというのも選択肢の一つになるでしょう。

フラット35と変動金利との金利差は拡大

フラット35の金利はかなり上昇してしまっていますが、変動金利タイプの住宅ローンの金利は何カ月も連続で据え置きが続いているような状況なので、変動金利タイプと固定金利タイプの住宅ローンの金利差は大きく拡大しています。

以下はフラット35を代表して毎月フラット35最低金利で提供しているSBIアルヒと低金利の住宅ローンの代表格とも言える主要ネット銀行2社の変動金利タイプの金利比較の推移です。

一般的に「短期金利(≒住宅ローンの変動金利)」は「長期金利(≒住宅ローンの固定金利)」の金利上昇を追いかける形で上昇していくと言われていますので、それぞれの金利がどのような推移になるのかは注視したいところですが、変動金利タイプの住宅ローンはむしろ低下しているような状況で上昇の気配はありません。

| 金利 |

SBIアルヒ フラット35 |

ソニー銀行 |

SBI新生銀行 変動フォーカス |

| 2018年1月 | 年1.360% | 年0.507% | – |

| 2018年2月 | 年1.400% | 年0.507% | – |

| 2018年3月 | 年1.360% | 年0.507% | – |

| 2018年4月 | 年1.350% | 年0.507% | – |

| 2018年5月 | 年1.350% | 年0.507% | – |

| 2018年6月 | 年1.370% | 年0.507% | – |

| 2018年7月 | 年1.340% | 年0.507% | – |

| 2018年8月 | 年1.340% | 年0.507% | – |

| 2018年9月 | 年1.390% | 年0.507% | – |

| 2018年10月 | 年1.410% | 年0.507% | – |

| 2018年11月 | 年1.450% | 年0.507% | – |

| 2018年12月 | 年1.410% | 年0.507% | – |

| 2019年1月 | 年1.330% | 年0.507% | – |

| 2019年2月 | 年1.310% | 年0.507% | – |

| 2019年3月 | 年1.270% | 年0.507% | – |

| 2019年4月 | 年1.270% | 年0.507% | – |

| 2019年5月 | 年1.290% | 年0.507% | – |

| 2019年6月 | 年1.270% | 年0.507% | – |

| 2019年7月 | 年1.170% | 年0.507% | 年0.450% |

| 2019年8月 | 年1.110% | 年0.507% | 年0.450% |

| 2019年9月 | 年1.110% | 年0.507% | 年0.450% |

| 2019年10月 | 年1.110% | 年0.507% | 年0.450% |

| 2019年11月 | 年1.170% | 年0.507% | 年0.450% |

| 2019年12月 | 年1.210% | 年0.507% | 年0.450% |

| 2020年1月 | 年1.270% | 年0.507% | 年0.450% |

| 2020年2月 | 年1.280% | 年0.507% | 年0.450% |

| 2020年3月 | 年1.240% | 年0.507% | 年0.450% |

| 2020年4月 | 年1.300% | 年0.507% | 年0.450% |

| 2020年5月 | 年1.300% | 年0.507% | 年0.450% |

| 2020年6月 | 年1.290% | 年0.507% | 年0.450% |

| 2020年7月 | 年1.300% | 年0.507% | 年0.450% |

| 2020年8月 | 年1.310% | 年0.507% | 年0.450% |

| 2020年9月 | 年1.320% | 年0.507% | 年0.450% |

| 2020年10月 | 年1.300% | 年0.507% | 年0.450% |

| 2020年11月 | 年1.310% | 年0.507% | 年0.450% |

| 2020年12月 | 年1.310% | 年0.507% | 年0.450% |

| 2021年1月 | 年1.290% | 年0.507% | 年0.450% |

| 2021年2月 | 年1.320% | 年0.507% | 年0.450% |

| 2021年3月 | 年1.350% | 年0.507% | 年0.450% |

| 2021年4月 | 年1.370% | 年0.507% | 年0.450% |

| 2021年5月 | 年1.360% | 年0.507% | 年0.450% |

| 2021年6月 | 年1.350% | 年0.507% | 年0.450% |

| 2021年7月 | 年1.330% | 年0.507% | 年0.450% |

| 2021年8月 | 年1.280% | 年0.507% | 年0.450% |

| 2021年9月 | 年1.300% | 年0.507% | 年0.450% |

| 2021年10月 | 年1.350% | 年0.507% | 年0.450% |

| 2021年11月 | 年1.350% | 年0.507% | 年0.450% |

| 2021年12月 | 年1.320% | 年0.507% | 年0.450% |

| 2022年1月 | 年1.300% | 年0.507% | 年0.450% |

| 2022年2月 | 年1.350% | 年0.507% | 年0.450% |

| 2022年3月 | 年1.430% | 年0.507% | 年0.450% |

| 2022年4月 | 年1.440% | 年0.507% | 年0.450% |

| 2022年5月 | 年1.480% | 年0.507% | 年0.450% |

| 2022年6月 | 年1.490% | 年0.507% | 年0.450% |

| 2022年7月 | 年1.510% | 年0.507% | 年0.450% |

| 2022年8月 | 年1.480% | 年0.507% | 年0.450% |

| 2022年9月 | 年1.520% | 年0.507% | 年0.450% |

| 2022年10月 | 年1.480% | 年0.507% | 年0.450% |

| 2022年11月 | 年1.540% | 年0.507% | 年0.420% |

| 2022年12月 | 年1.650% | 年0.507% | 年0.420% |

| 2023年1月 | 年1.870% | 年0.507% | 年0.420% |

| 2023年2月 | 年1.880% | 年0.507% | 年0.420% |

| 2023年3月 | 年1.960% | 年0.507% | 年0.420% |

| 2023年4月 | 年1.760% | 年0.507% | 年0.420% |

| 2023年5月 | 年1.830% | 年0.507% | 年0.420% |

| 2023年6月 | 年1.760% | 年0.507% | 年0.420% |

| 2023年7月 | 年1.740% | 年0.507% | 年0.420% |

| 2023年8月 | 年1.730% | 年0.507% | 年0.420% |

| 2023年9月 | 年1.820% | 年0.507% | 年0.420% |

| 2023年10月 | 年1.800% | 年0.507% | 年0.420% |

| 2023年11月 | 年1.870% | 年0.507% | 年0.420% |

| 2023年12月 | 年1.960% | 年0.507% | 年0.420% |

| 公式サイト | 詳細はこちら | 変動金利以外の 金利確認はこちら |

※ARUHIのフラット35の金利は自己資金10%以上の場合。

※固定金利タイプと変動金利タイプの住宅ローンは借り入れ後の金利上昇リスクが異なる点に注意して比較してください。

フラット35関連コンテンツ

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事