住宅ローンの借り換え時の金利差の目安や条件は?

2016年のマイナス金利政策以降、住宅ローンの金利は狭い範囲での上下の動きはありましたが、2021年に入っても低金利が続いています。5年以上も超低金利が維持されている状況です。

この5年間で非常に多くの人が住宅ローンの借り換えを行っているとの調査結果も各所から発表されています。このように低金利を活かした借り換え住宅ローンの借り換えは住宅ローンの総返済額を軽減することが目的なので、返済中の住宅ローンとの金利差がどれぐらいあれば借り換える価値があるのか、その目安を最初に考える必要があります。

このコラムでは、借り換えに出遅れた人、金利優遇期間が終わって、これから借り換える予定の人のため、どのような人が借り換えを行うべきなのか、借り換え前後の住宅ローンの金利差はどの程度ないと借り換える意味がないのかなどについて解説したいと思います。

目次

住宅ローンを借り換える際、借り換え前後の金利差は最も重要な要素なので、最初に借り換えを行った人の実績データ(アンケート)から確認しておきましょう。

借り換えを行った人の実績(アンケート)

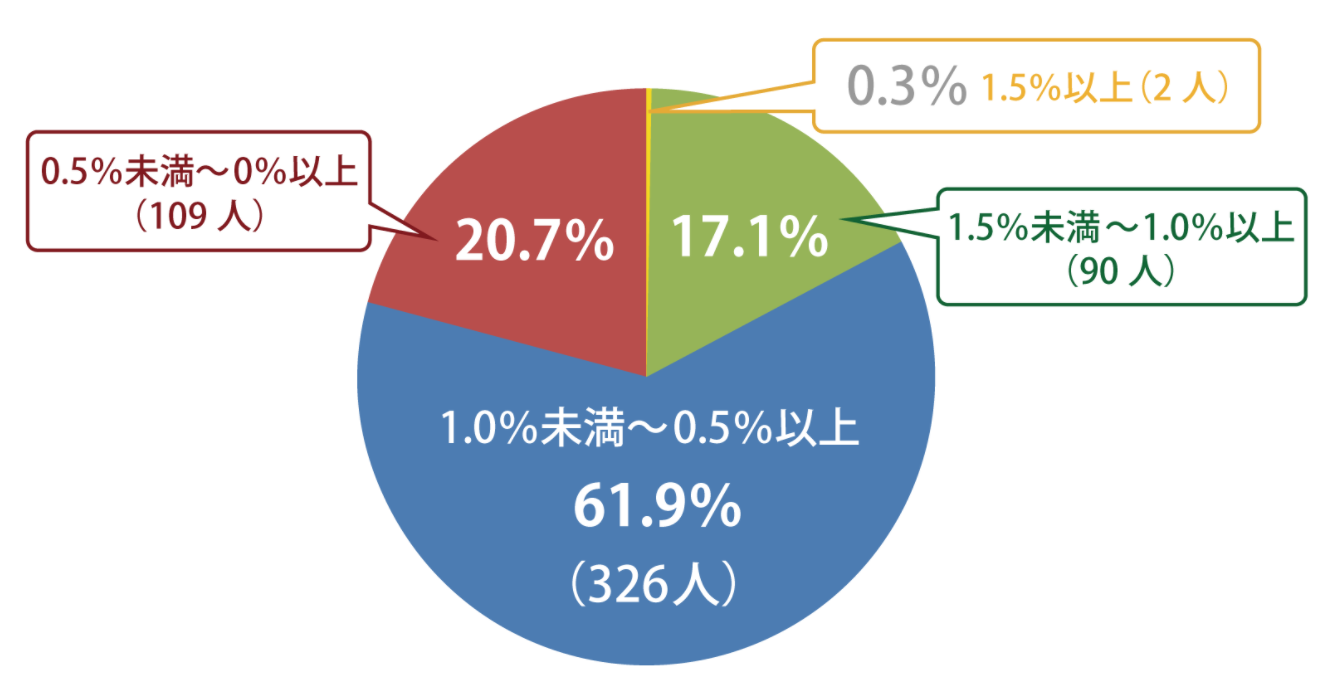

以下はフラット35最大手のアルヒが実施したアンケート結果で、アルヒのフラット35に実際に借り換えた人に借り換え前後の住宅ローンの金利差をアンケートした結果をまとめたグラフです。0.5%以上の金利差がある人が約6割を占めつつ、0.5%未満の金利差で借り換えた人も2割もいることがわかります。(調査地域:全国、調査数:527人、ARUHIでフラット35へ借り換えを行った人)

住宅ローンの借り換えを行うべき金利差の目安や条件とは

住宅ローンの借り換え時の重要なポイントは「住宅ローン残高」「金利差」「返済期間」の3つと言われていますが、もう1つ最新の住宅ローンに付帯する無料の疾病保障の有無を加えて、4つのポイントで住宅ローンの借り換えについて判断すると良いと思います。

<住宅ローンの借り換えのポイント>

- 残りの住宅ローンの残高

- 借り換え前後の金利差

- 住宅ローン完済までの期間

- 無料の疾病保障の有無

ちなみに、「住宅ローン残高・金利差・完済までの期間」は、住宅ローンの借り換え3か条とも呼ばれ、具体的には「残りの住宅ローン残高が1000万円以上」、「住宅ローンの金利差が1.0%以上」、「住宅ローン完済までの期間が10年以上」の条件を満たすのであれば、今すぐにでも住宅ローンの借り換えた方が良いと言われています。実はこの条件を全て満たしていなくても、住宅ローンの借り換えを検討する価値はあります。

住宅ローン借り換えメリットのある金利差の目安・条件

住宅ローンを借り換え価値は、「住宅ローンの借り換え時にかかる諸費用」と「借り換え後の住宅ローン返済額の削減効果」の金額を比べることで判断できます。

借り換えの目安のシミュレーション(前提条件)

住宅ローンの残高(元本):2500万円

住宅ローン完済までの期間:25年

住宅ローンの金利:1.0%

上記の条件で住宅ローンを返済中と仮定して、そこから金利が借り換え後の住宅ローン金利が0.1%~0.5%下がった時の借り換えメリットを確認してみましょう。

| 住宅ローン金利 | 借り換えなし(1.0%) | 0.9% | 0.8% | 0.7% | 0.6% | 0.5% |

|---|---|---|---|---|---|---|

| 金利差 | 0 | ▲0.1% | ▲0.2% | ▲0.3% | ▲0.4% | ▲0.5% |

| 住宅ローン元本 | 2500万円 | |||||

| 元本+利息 | 約2826万円 | 約2792万円 | 約2759万円 | 約2725万円 | 約2692万円 | 約2660万円 |

| 借り換え費用 | 0円 | 777,000円 | ||||

| 総費用 | 約2826万円 | 約2868万円 | 約2834万円 | 約2800万円 | 約2768万円 | 約2735万円 |

| 借り換え効果 | 0円 | 約40万円(増) | 約7万円(増) | 約25万円(減) | 約58万円(減) | 約91万円(減) |

※このシミュレーションは当サイトがauじぶん銀行の住宅ローンシミュレーターを利用して算出したものです。返済方法は元利均等返済、ボーナス返済は0円としてシミュレーションしています。

住宅ローンの金利差が0.3%から効果あり

借り換え前後の住宅ローンの金利差が0.3%あれば、住宅ローンの借り換え時にかかる費用を差し引いても借り換えメリットがあることがわかります。この試算では、金利差が0.3%となりますが、住宅ローン完済までの残りの年数が短かかったり、住宅ローン残高が少ないと0.3%の金利差ではメリットを得られない可能性もありますので注意しましょう。

今は非常に低金利なおで10年ぐらい前に住宅ローンを契約した人の大半が借り換えでメリットを得られることになるはずです。住宅ローンの残高が大きかったり、残りの返済期間が長ければ借り換えメリットは拡大することになりますし、住宅ローンの残高が少ないとしても「住宅ローン借り換え前後の金利差」が大きければ十分な借り換えメリットを得られることになります。

目に見えにくい住宅ローンの借り換えのメリットとは

仮に金利差があまりなくても最新の商品性を備えた住宅ローンに借り換えを行う価値は十分あります。その理由は、無料の疾病保障が付帯しているためです。

例えば、疾病保障付の住宅ローンとして代表的なのが住信SBIネット銀行の全疾病保障、auじぶん銀行のがん50%保障団信やSBI新生銀行の安心パック(介護保障特約付き団信)などです。

住宅ローンの借り換えを検討している皆様は、住宅ローンの返済期間と同じだけ年齢を重ねています。年齢を重ねると病気のリスクや備えが必要になると共に、医療保険や生命保険などの保険料は高くなってしまいます。

更に注意しておきたいのが「死なないリスク」です。聞こえの悪い言葉ですが、「以前であれば回復せずに死亡していたような症状の病気でも、医療の発達によって回復する確率が高まっている」状況を示した言葉です。

こちらの記事で国立がん研究センターが発表した日本人の大敵ともいえる「がん(悪性新生物)」に関する統計データについて紹介しているとおり、日本人にとってがんは切っても切り離せないこと、そして、医療が本当に進歩していることを感じることができる統計データとなっています。

疾病保障が何も付帯していない住宅ローンはがんや脳卒中などの疾病にかかって死に至った場合、住宅ローンの残高は保険(団信)でゼロになりますので、残された家族が住宅ローンの返済に困ることはありません。

一方、がんにかかって、治療の結果、回復した場合、住宅ローンの残高は残るので、住宅ローンの返済負担が重くのしかかる可能性があります。

給与も減らずに職場復帰できれば路頭に迷うことはないでしょうが、元の職場に戻れなかったり、収入が減った場合、それまでの余裕ある生活が一変してしまう可能性があります。

そのようなリスクに備えて、仮に総返済額に差がなくても疾病保障が付帯した住宅ローンへの借り換えを検討してみてほしいと考えています。

これだけ医療が発展した現代で、20代や30代の経済的に余裕があるわけでもなく、病気のリスク(や知識)も比較的少ない世代が利用する住宅ローンに、将来の病気への備えが自動的に付帯しない(≒費用を負担すれば利用もできますよ)ことが前提になっていること自体が時代遅れになってきていると言えます。

若い世代にそんな選択を迫るのではなく、基本的に疾病保障が付帯している住宅ローンが標準的という世の中にならなければ、医療の発展で一命を取り留めたとしても、住宅ローン破産して家族も含めて病後の生活がままならない事例が多発する可能性があります。そういった意味でも、「追加の費用負担なく」疾病保障が付帯した住宅ローンを先駆けて提供している金融機関の取り組みは大きな社会的意義があると言えるでしょう。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事