住宅ローン金利の動向を予想!(2025年2月)

2025年2月20日更新

2025年2月の住宅ローン金利の動向

住宅ローンの金利に影響を与える長期金利(国債利回り)は、2022年ぐらいから上昇傾向が続いていて、それに合わせて固定金利タイプの住宅ローン金利も上昇してきました。

アメリカでは、インフレ抑制のために段階的な利上げが行われていましたが、インフレの鎮静化に伴って利下げムードが高まっています。また、欧州中央銀行(ECB)ではすでに利下げが開始されており、世界的に金利上昇の圧力は弱まりつつあります。

一方、日本では、日銀が長期間にわたり金利上昇を抑制してきましたが、2024年3月にマイナス金利政策が解除され、2024年7月、2025年1月と利上げが実施されるなど、金利のある世界へと動き始めています。

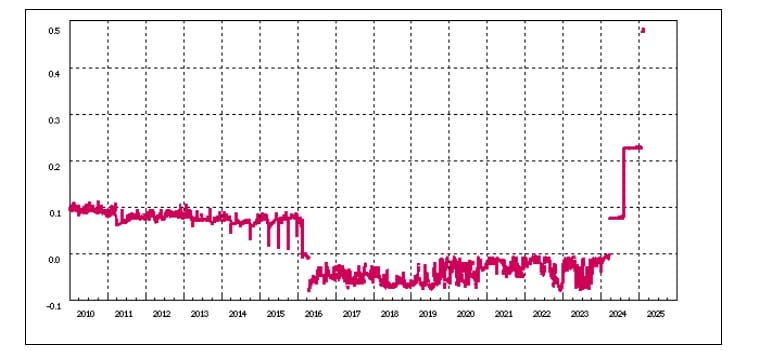

(参考)長期金利の動向(2025年2月20日時点)

※三井住友銀行より

長期金利(10年もの国債利回り)は住宅ローン金利(固定金利タイプ)を金融機関が決定するときの重要な指標の1つで、長期金利の値動きは住宅ローンの金利(主に固定金利タイプ)の動きに反映されます。

変動金利タイプの住宅ローン金利は長期金利の影響を直接的に受けることはありません。また、変動金利タイプはこれ以上の下落の余地がないぐらいの低金利まで下がっていて今月もその低金利が維持されています。

短期的な金利動向は上記の通りですが、次に2025年全体の住宅ローン金利の動向を予想していきましょう。

まず2019年から2024年の住宅ローンの金利動向を振り返ってから2025年の住宅ローン金利の動向を予想したいと思います。さらに長い期間の金利動向の予想記事は「5年後・10年後の住宅ローンの変動金利はどうなる?」、「10年固定金利の10年後の残高と11年目の金利は?」などでも解説していますので参考にしてください。

マイナス金利・ゼロ金利から金利のある時代へ突入

長期金利の金利動向

固定金利タイプの住宅ローン金利に影響をあたえる長期金利の動向を、少し長い期間の推移で振り返っておきます。2010年になってから長期金利は右肩下がりで低下を続けていましたが、2016年のマイナス金利政策で一気にマイナスまで低下し、再びプラス圏に上昇し2017年から2018年はほぼ横ばい、2019年はマイナス圏で推移、2020年と2021年はほぼ0%、2022年は0.25%、2023年は0.5%-0.75%程度で推移、2024年は1%前後で推移しています。

この動きには日銀の金融政策が大きな影響を与えています。なんといっても2016年2月の「マイナス金利政策」が大きなインパクトを与えました。マイナス金利政策の開始から約半年後の2016年9月の日銀金融政策決定会合に長短金利をコントロールしていく金融政策の導入を決定し、その2つの金融政策の方針が大きく影響しています。

日銀は、最初は「長期金利を-0.1%~0.1%の範囲内を許容する」と明言していましたが2018年7月末の日銀政策決定会合で「これまでの”倍程度”の範囲内を許容する」と発表、「-0.25%~0.25%」までの範囲が許容されていました。

ただし、冒頭でも触れましたが、先進各国では積極的な利上げが行われいる中、日本でも2022年12月、2023年7月とYCC政策を修正、日銀がこの金利の許容幅を1.0%まで認めるとし、2023年10月には1.0%の突破を認める決定を経て、2024年3月にマイナス金利政策及びYCC政策が解除、2024年7月、2025年1月と利上げを実施しています。こうした一連の動きに連動し長期金利が上昇傾向にあります。

とはいえ、日本では慢性的な少子高齢化、人口減少、供給過多などのデフレ構造を抱えており、先進各国のように一気に利上げフェーズに一気の突入するというのはなかなか想定しづらいものがあります。

短期金利の金利動向

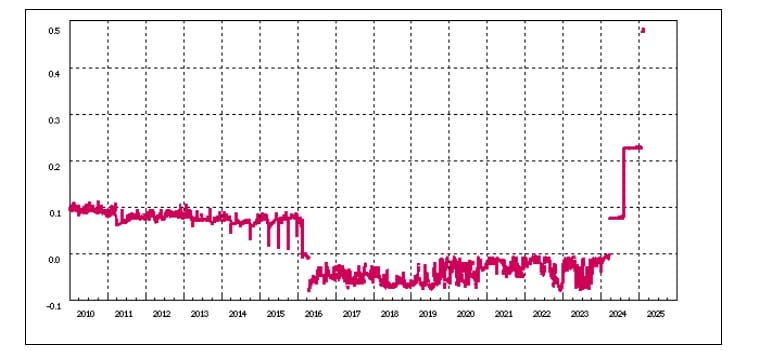

次に、変動金利の住宅ローン金利に影響する短期金利、短期金利の具体的には「無担保コールレート(オーバーナイト(翌日)もの)」の金利動向を確認しておきましょう。以下は日銀の統計データより取得したグラフです。

2016年2月以降しばらくマイナス圏で推移していましたが、マイナス金利政策解除を受けてプラス圏に復帰しています。長期金利と同じく短期金利についても日銀がコントロールすることを明言していて大きく上昇する状況にはありません。

短期金利(無担保コールオーバーナイトもの)は大きな政策変更でもない限り値動きするようなものでもありませんが、長期金利同様に日銀によりしっかりとコントロールされていること、また、歴史的な低金利で推移していることがわかります。

主な日銀の金融政策の流れ

| ①日銀が2006年7月にゼロ金利政策を解除したことで2008年ごろまで短期金利は0.5%程度で推移 |

| ②2008年12月にアメリカが金融緩和を強化し実質的なゼロ金利政策を開始。日銀も対応を迫られ金融緩和を拡大。短期金利は急激に低下 |

| ③2013年4月、日銀は短期金利の明示的な誘導目標を廃止することを決定 |

| ④2016年1月にマイナス金利政策の導入が決定し長短期金利がマイナス圏へ |

| ⑤2016年9月に、マイナス金利政策を発展させた「イールドカーブコントロール(長短金利操作)」と「オーバーシュート型コミットメント」の政策を導入し、長短金利が安定的に推移 |

| ⑥2017年は黒田総裁就任以来初めて追加の金融緩和なしで1年が経過。2016年に実行に移した金融緩和を確実に実行。 |

| ⑦2018年4月、日銀の黒田総裁の再任を内閣閣議決定 |

| ⑧2018年5月、日銀の黒田総裁が正式に再任。 |

| ⑨2018年7月、長期金利の変動容認幅を拡大。(0.25%) |

| ⑩2020年3月、新型コロナウイルスのパンデミック対策として国債の購入上限金額を撤廃。 |

| ⑪2021年3月、基本的な金融緩和政策の継続を決定。ETFなどの購入方針を少し変更。 |

| ⑫2022年12月、長期金利の変動幅を0.5%まで拡大。 |

| ⑬2023年4月、植田氏が日銀の総裁に就任。 |

| ⑭2023年7月、長期金利の変動幅を1.0%まで拡大。 |

| ⑮2023年10月、長期金利が1.0%を突破するのを容認。 |

| ⑯2024年3月、マイナス金利政策を解除、17年ぶりの利上げ。 |

| ⑰2024年7月、政策金利を0.15%引き上げ0.25%に。 |

| ⑱2025年1月、政策金利を0.25%引き上げ0.50%に。 |

日銀の金融政策の目標

日銀は「安定的に前年同月比で消費者物価指数を2%上昇させること」を目標として異次元金融緩和を続けてきました。

2022年に入ると世界的なインフレの影響および円安の影響で2%の物価上昇が達成されています。

2022年から2023年にかけて日銀はこの物価上昇はコストアップ型の物価上昇であり実質賃金の上昇を伴っていたいため金融緩和を続けるという姿勢を貫きました、2024年に入ると急激な円安の進行もあり、段階的に利上げを行うというスタンスに変化しています。

日本国内の情勢

発表されたGDPの数字などから日本経済は消費税増税のあった2019年秋から景気後退期に入っており、追い討ちをかけるように2020年に入り新型コロナウイルスによる経済活動の縮小が重なり日本経済は極めて厳しい状況に陥りました。

日銀が目標を達成するには日本の景気が再生し、いわゆる自他ともに認める好景気に突入しなければならないわけですが、今後の日本の最大かつ最難関の課題は少子高齢化と人口減少です。すでに人口が減少することもその過程で高齢化が進むことも確定しています。人口は国力そのものであり、国力の基盤が小さくなっていく中で成長させていくのはかなり難解です。

大幅に人口が減少する中で景気を好転させて、インフレ(物価上昇)に突入し、金利が上昇する時代が到来するとするとはとても予想できません。海外に目を向けても、「新型コロナウイルスとの共存」、「中国の経済の不安定」、「北朝鮮をめぐる地政学リスク」など、不安要素はキリがありません。

1つ気にしなければならないのは「日銀が国債を買いすぎている」という状況です。2017年9月には民間銀行全てを足した保有額よりも日銀の保有額が多くなり、日本国債の4割を日銀が保有する状態になりました。日銀はいつまでも国債を購入(≒金融緩和)しつづけられないという声があったのはこのためです。

2025年の住宅ローン金利の動向を予想!

2024年3月にマイナス金利政策の解除が行われ、7月には0.15%、2025年1月にはさらに0.25%の利上げが実施されました。さらなる利上げが続く可能性はもちろんありますが、急激な金利上昇はその反動も大きいことから、引き上げ幅はわずかでしょう。従って、2025年の住宅ローン金利は現在の水準を維持するかやや上昇する程度で大きくは上昇しないだろうと予想します。

短期金利は2026年までの間に0.25%の利上げが2回実施されると予想されています。これに伴い変動金利がさらに引き上げられる可能性があります。

10年固定金利も日銀の国債買い入れ額の減少が進むことで少しずつ金利が上がると思われます。

20年国債、30年国債などの利回りも2025年も少しずつ上昇していく可能性が高いでしょう。この結果、フラット35に代表される超長期固定タイプの住宅ローン金利は上昇傾向が続く可能性が高いでしょう。

※あくまでも当サイトの予想を示したものです。2025年や将来の住宅ローン金利の動向を保証するものではありません。

この状況下での住宅ローン選びとは?

2025年の住宅ローン金利は現在の水準から上昇するだろうと予想しますが、引き続き変動金利が最も低い金利であることが継続すると予想した場合、変動金利の住宅ローンが有力な選択肢の候補にあがってきます。その場合、変動金利で低金利を提示している住宅ローンが借り入れ・借り換えの最有力の住宅ローンの申込先候補になります。

また、”できれば企業としての信頼性の高さ”も変動金利タイプの住宅ローンでは重視しておきたいところです。(なぜなら変動金利の住宅ローンは、”銀行が金利を決定する権利を持つ”ので、突然、金利を引き上げるみたいな行動を取りそうな銀行は避けておくべきだからです)

この条件を満たす、auじぶん銀行の住宅ローンとSBI新生銀行の住宅ローン、ソニー銀行は2025年も順調に利用者を拡大していくことでしょう。

いずれもに日本を代表する大手銀行や大手企業のグループに属しています。低金利だけでなく独自の”疾病保障”が無料で付帯する商品性で2024年以上に利用者を順調に増やしていくことでしょう。

変動金利を選ぶなら!おすすめの住宅ローン

・SBI新生銀行【安心保障付き団信無料付帯】・・・変動金利:年0.590%(キャンペーン適用)(手数料定率型)

・auじぶん銀行【がん50%保障、4疾病保障、全疾病長期入院保障】※1・・・変動金利:年[jibun-floating-rate-karikae]・借り換え時※2

・ソニー銀行【がん50%保障団信が無料で付帯】・・・変動金利:年0.897%(借り換え時)(変動セレクト)

※金利は2025年6月。当サイト調べ、その他の金利タイプなど、正確な金利情報は各社の公式サイトにて確認をお願いします。

※1 満50歳までの方が加入可能。

※2 審査の結果によっては保証付金利プランとなる場合があり、この場合には上記の金利とは異なる金利となります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5 年、10年に限定されます。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローン借り換えランキング

住宅ローン借り換えランキング

大人気!変動金利への借り換え効果は?

大人気!変動金利への借り換え効果は?

地方銀行の住宅ローン金利比較ランキング

地方銀行の住宅ローン金利比較ランキング

住宅ローンの金利動向予想記事

2024年の住宅ローン金利はどうなる?

2024年の住宅ローン金利はどうなる?

フラット35の金利はどうなる?フラット35の金利動向を予想!

フラット35の金利はどうなる?フラット35の金利動向を予想!

5年後・10年後の変動金利はどうなる?変動金利の今後を予想!

5年後・10年後の変動金利はどうなる?変動金利の今後を予想!