10年固定金利タイプの住宅ローンの固定期間終了後(10年後)の残高と11年目の金利は?

住宅ローンを借りてからしばらくの間の金利が固定できて、かつ、完全固定するタイプの金利より金利が低いことから、特に借り換え時に人気を集めている金利タイプに当初期間固定金利タイプがあります。

この特集ページでは、当初期間固定金利タイプの中の10年固定金利タイプの種類や注意点、10年後の住宅ローン残高・固定期間終了後の金利について解説しています。

住宅ローンを契約して最初の10年間の金利を固定することで、残高が多く金利変動リスクが大きい期間の毎月の返済額が増減したり、利息の支払い額増加のリスクを抑えられるのが10年固定金利タイプの特徴です。

ただし、この金利タイプは10年間の固定金利期間が終わった後の金利に注意が必要です。借り入れ時点で固定期間終了後の金利がどのように決まるのかを理解して利用しないと10年後に後悔するか、借り換えなどの対応に迫られる可能性があります。

また、10年固定金利タイプを選ぶつもりなら、11年目以降の金利が低く設定されているSBI新生銀行・イオン銀行の10年固定金利タイプがおすすめ、ということです。

例えば、SBI新生銀行の住宅ローンは、保証料無料で、2025年2月は10年固定金利を年0.950%(手数料定率型)※としています。

※新規借入時/自己資金10%以上の場合

特に10年固定金利タイプは10年経過後の金利も低く、10年固定金利~20年固定金利の住宅ローンとしては国内トップレベルのお得な料金設定です。

目次

10年固定金利は人気?

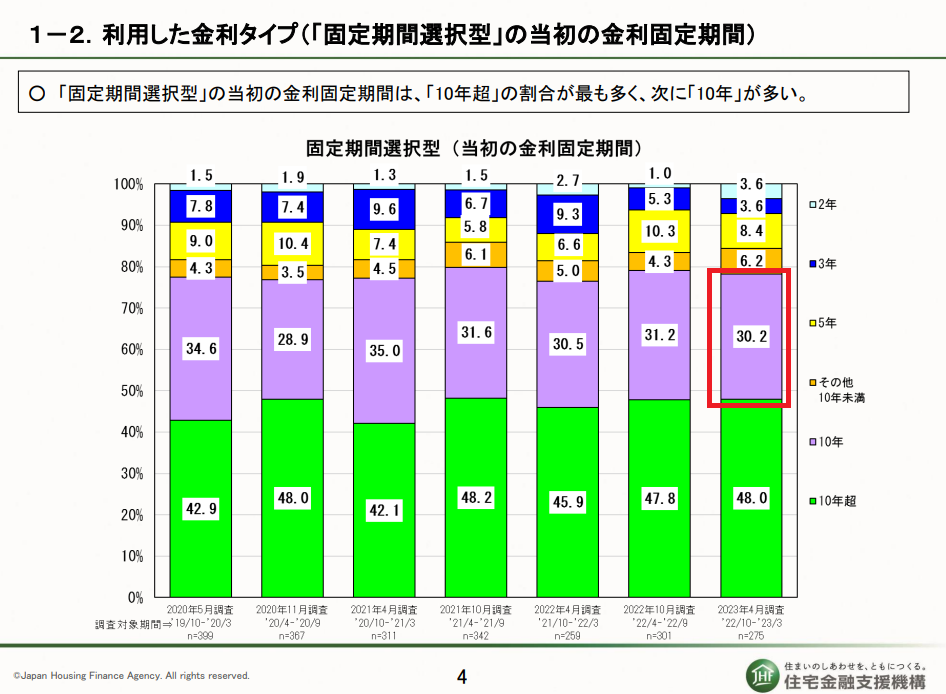

以下は、住宅金融支援機構が定期的に行っている調査結果で、実際に住宅ローンを利用した人が選んでいる金利タイプの傾向を示しています。薄紫色のバーは、10年固定金利を選んでいる人の割合を表しており、「固定期間選択型」を選んだ方々の約3割が10年固定金利タイプを選んでいることが分かります。

※2023年4月の調査が、この調査項目に関する最新の結果となっており、以降は同様の調査が実施されていません。

この図から、当初固定金利タイプの中では比較的、10年固定金利が選ばれていることは分かりました。ただ、冒頭でも触れたように10年固定金利には注意点もあります。

続けて詳しく解説していきます。

10年固定金利は途中で金利が変わる

10年固定金利は、「固定期間選択型」と言われる金利タイプの1つで、フラット35のような長期固定金利と違って、途中で適用される住宅ローンの金利が変わります。10年固定金利の場合、10年間は金利が固定されますが、その後(11年目以降)の金利は”その時点で決定”されます。

”その時点で決定”と言っても、「ルール」や「金利優遇幅」は最初から決まっていますので、10年固定金利で全額借りたいと考えている場合やミックスローン(変動金利と10年固定金利を組み合わせる)を考える場合は、「最初の10年間の金利だけでなく、10年固定後の金利がどのようなルールで決定されるのか」を確認・比較することが住宅ローンの総返済額を減らすための大事なポイントです。

10年固定金利は変動金利の金利上昇リスクと完全に金利固定できる長期固定金利の金利が変わらない安心感の間をとった金利タイプで、バランスが取れている金利タイプですが、逆に変動金利と長期固定金利の良いところも悪いところも併せ持っています。

特に注意が必要なのは、最初の10年間の金利が低くても10年固定後に金利が一気に上がってしまうような住宅ローンの存在です。10年固定金利で借りるときは10年後の金利についても確認するようにしましょう。

まず、10年固定金利で一般的に提供されている「金利適用のルール」について理解しておきましょう。

10年固定金利は住宅ローンの借り入れ・借り換えから最初の10年間の金利だけを固定する金利タイプで、固定期間終了後の11年目から異なる金利が適用されます。一般的に2つの金利適用ルールが存在しています。

10年固定金利の2つの金利適用ルール

多くの金融機関では、「当初引き下げ」と「通期引き下げ」(名称は金融機関によって異なります)の2つの10年固定金利を提供しています。

各銀行は「当初引き下げ」の10年固定金利を主力商品として宣伝していることが多く、よく目にする金利は「当初引き下げ」プランの金利です。理由は「当初引き下げの方が10年間の金利が低くて見栄えが良いから」ですね。実はこの点が落とし穴だったりもします。

この2つの金利適用ルールを理解するには、住宅ローンの金利が決定される仕組みを理解する必要があります。まず、住宅ローンの金利は以下の計算式で計算して決定されています。

例えば、「今月の金利は〇〇%!」とホームページやちらしで目にする金利はこの計算式で計算された結果だと思うようにしてください。

住宅ローンの金利計算式

実際に適用される住宅ローンの金利=その金融機関の基準金利-金利優遇幅

つまり、住宅ローンの金利は、「各金融機関が決めている基準金利」から「各金融機関が決めた金利優遇幅」を引き算したもの。

当初引き下げプランの特徴

当初金利固定期間(ここでは10年)の金利優遇幅を拡大するプラン。固定期間終了後の金利優遇幅は縮小されるため、当初期間終了後の金利が高くなる。

(先ほどの計算式の「金利優遇幅」が最初だけ大きくて、後から小さくなるということ)

通期引下げプランの特徴

住宅ローンの借入期間中(全期間)の金利優遇幅を一定に(または当初期間と当初期間終了後の金利優遇幅の差を小さく)するプラン。当初引き下げプランと比較すると、当初期間(ここでは10年)の金利優遇幅が小さくなるため適用される金利も高くなるが、当初期間終了後も金利優遇幅が(ほとんど)変わらないため、当初期間終了後も比較的低い金利で利用できる。

(先ほどの計算式の「金利優遇幅」が借入期間を通じて同じ(またはあまり変わらない)ということ)

ここまでの説明では、「当初引き下げプラン」が、”悪い商品・だまし商品”のように感じる人がいるかもしれませんが、住宅ローンの借入期間が短い場合、当初引き下げプランが有利ですし、借入期間が長い場合は通期引下げプランが有利になります。

また、借入期間が長い場合でも、住宅ローン借り入れ直後の金利が低い当初引き下げプランの元本返済スピードが早さは有利に働きます。借り換えの場合、住宅ローンの返済を続けているので「残りの返済期間」が新規借り入れ時よりも短いので、当初引き下げプランが有利になることもあります。

主要銀行の10年固定金利を比較

|

銀行名 |

プラン名 |

当初10年間 | 11年目以降 | ||||

| 基準金利 | 金利優遇幅 | 適用金利 | 基準金利 | 金利優遇幅 | 適用金利 | ||

| 三菱UFJ銀行 | 最初に大きな優遇コース | 年4.220% | ▲2.700% |

年1.520% |

年2.475% | ▲1.500% | 年0.975% |

| 三井住友銀行(WEB申込専用住宅ローン) |

最初にぐぐっと引き下げプラン | 年4.300% | ▲2.300% |

年2.000% |

年2.475% | ▲1.400% | 年1.075% |

| みずほ銀行 | 最後まで変わらずおトク!(全期間重視プラン)/ローン取扱手数料型/WEBで手続きの場合 | 年3.700% |

▲2.110%~▲1.800% |

年1.600%~年2.050% |

年2.475% | ▲1.700%~▲1.950% | 年0.625%~0.875% |

| 住信SBIネット銀行 | WEB申込コース(当初引下げプラン) | 年3.400% | ▲1.937% |

年1.463%※1 |

年2.875% | ▲1.000% | 年1.875% |

| 住信SBIネット銀行 | WEB申込コース(通期引き下げプラン) | 年3.400% | ▲1.545% |

年1.823%※1 |

年2.875% | ▲1.550% | 年1.325% |

| SBI新生銀行 | 手数料定率型 | 年2.100% | ▲1.150% | 年0.950% | 年1.550% |

▲0.900% |

年0.650% |

※住宅ローン金利は2025年2月の金利。10年後の基準金利にも2025年2月時点の基準金利を利用しています。正確な情報は必ず各社の公式サイトで最新の金利を確認してください。

※ご自身の借り入れ予定金額や借入期間により結果が異なりますので、ご自身の条件でシミュレーションをお願いします。当サイトでは、金利を自由に入力できて、使いやすいauじぶん銀行が提供しているシミュレーションを利用することが多いです。

※1 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によっては、表示金利に年0.1%~0.30%上乗せとなる場合があります。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

この比較表だけでは読み取れないポイントにも注意

初期費用や一部繰上返済手数料、無料の疾病保障など金利に現れないメリットは比較しきれていませんので、以下の点を考慮して考えるようにしましょう。

- 当初期間の金利が低いと当初10年の毎月の返済額は少ない(にもかかわらず元本の返済スピードは早い)

- auじぶん銀行・住信SBIネット銀行・SBI新生銀行の住宅ローンは、無料または安価で疾病保障が付帯される(ただし提供される保障内容の質は違う)

まとめ

住宅ローン情報サイト・比較サイトは数多くありますが、その大半が、10年固定金利の住宅ローンの「最初の10年間の金利」だけに触れていて、11年目以降の金利をサイト訪問者に伝えることを避けているように思います。もしくは、「当初引き下げプラン」を一方的に否定しているだけのサイトが大半です。

当サイトでは、表面的な住宅ローンの比較だけでなく、より正確な情報をサイト訪問者の方にお伝えしたいと思っていますので、今回具体的に各社の住宅ローンを比較してみました。

auじぶん銀行の住宅ローンは、「最初の10年間の金利」はもちろん、疾病保障・一部繰上返済手数料・審査手続きなどの総合力が非常に高く、おすすめできる住宅ローンですが、SBI新生銀行や楽天銀行の10年固定金利も優れた住宅ローンであることが理解いただけたのではないかと思います。

近年は大手銀行もネット銀行の住宅ローンに対抗する商品を投下してきており、数年前よりもネット銀行との差が縮まっています。三菱UFJ銀行の住宅ローンも優れた商品を提供しつつありますね。

この特集記事が皆さまの住宅ローン選びの参考になれば幸いです。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事