三菱UFJ銀行 住宅ローンのデメリット・メリットとは?

この記事では、国内最大の住宅ローンである三菱UFJ銀行の住宅ローンのメリットやデメリットについて解説しています。

三菱UFJ銀行は国内最大の住宅ローン取扱実績がある住宅ローンです。ただ、2006年3月末に17兆円以上あった住宅ローン残高は2018年3月末時点で14兆円程度まで減少しており、徐々にインターネット銀行などの利用者を奪われている状況です。

ただし、ネット銀行の住宅ローンの人気の一角を占めるauじぶん銀行は三菱UFJ銀行とKDDIが出資していますし、NTTドコモと提携し住宅ローンの販売を行うことも計画されていますし、三菱UFJ銀行本体としてもネット専用住宅ローンを強化するなど、グループ全体で店舗・ネットの双方で住宅ローンに力を注いでいる状況です。この点では単純にネット銀行にシェアを奪われ続けている地銀などとは違います。

ネット銀行同士の住宅ローンの競争にはauじぶん銀行で対応しながら、自社では強力な店舗網と営業力を活かして自社の住宅ローンもしっかりと販売していますので、まだまだ国内1位の座は揺るぎそうもありません。これだけの銀行なので、提携する不動産会社・企業は非常に多くマイホームの購入時に三菱UFJ銀行の住宅ローンを紹介される機会は非常に多いと思います。

それでは、三菱UFJ銀行の住宅ローンのデメリット・メリットについて確認していきましょう。

auじぶん銀行の住宅ローンには「がん50%保障団信」に加えて、精神障がいを除くすべての病気やケガに備える全疾病保障を無料でセットされ借り入れ後の安心感の高さが魅力の住宅ローンです。

無料でがん50%保障団信+全疾病保障がセットできるので、無料の疾病保障サービスとしては最強とも言える状況で、auじぶん銀行の住宅ローンは引き続き人気を集めることは間違いなさそうです。

目次

三菱UFJ銀行について

三菱UFJ銀行は国内に760を超える店舗を持ち、メガバンク3行の中で頭一つ抜け出ている存在です。三菱東京フィナンシャルグループは国内最大の金融グループであり、クレジットカード、証券、消費者金融、資産運用、信託銀行など総合的な金融サービスを展開しています。

海外にも積極的に進出しており、アメリカにユニオンバンク、タイにアユタヤバンク、フィリピンのセキュリティバンクなども三菱グループの一員です。

三菱UFJ銀行の住宅ローンのメリット

国内最大手の安心感

三菱UFJ銀行は日本の金融サービスをリードし続けている存在です。三菱UFJ銀行が終わるときは日本が終わるときと言っても言い過ぎではありません。

住宅ローンは何十年も返済が続きます。経営基盤・店舗網など申し分のなく、利用している人も多数存在する三菱UFJ銀行の住宅ローンを安心感・安定感の面で非常に優れた住宅ローンと言えるでしょう。多くの店舗があり、そこで働く人たちの顔が見える。従来の店舗型銀行を好む人にとっては最良の住宅ローンの相談先と言えるかもしれません。

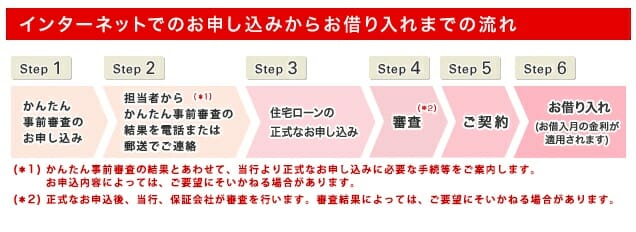

審査期間が比較的短い

首都圏を中心に多数の店舗を抱える三菱UFJ銀行は、店舗で直接スタッフに相談できると同時に申し込んでしまえば比較的短い時間で住宅ローンの審査が終わります。店舗で書類を直接提出しることで郵送などの時間がかからないことも要因の1つです。

何度か店舗に行かなければなりませんが、最短で申し込みから契約まで3週間程度で完了できる可能性もあります。

特約期間終了後の金利が低い

住宅ローンには変動金利・固定金利・期間選択型金利の3つの金利タイプがあります。

ここでいう「特約期間終了後の金利」が影響してくるのは3つ目の「期間選択型金利」です。

例えば、ネット銀行の住信SBIネット銀行の住宅ローンの2023年10月の10年固定金利(当初引き下げプラン)は年1.280%ですが、特約期間(≒10年)終了後の11年目以降に適用される変動金利は年2.075%(基準金利2.775%-0.7%で算出)です。三菱UFJ銀行の当初10年固定金利(プレミアム住宅ローン)は年1.070%で、11年目以降を変動金利を選んだ場合0.975%(変動金利の基準金利2.475%-1.50%の計算式)になります。

※実際には11年後の基準金利で計算されます。

三菱UFJ銀行 住宅ローンのデメリット

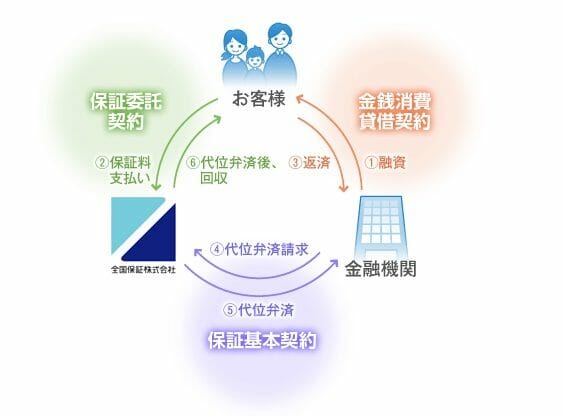

保証会社による保証が必要(ネット専用住宅ローンを除く)

メガバンクなどで提供される住宅ローンは保証会社が債務を保証してくれることを前提としています。

銀行はローンを返済してもらえなくなっても、保証会社が保証してくれるので実害なく済ませることができます。保証料は金利換算で年0.2%程度もかかるのでホームページやちらしの金利よりも0.2%高い金利が適用される、ということを覚えておく必要があります。

保証会社の仕組みはネット専業銀行やフラット35にはありません。保証料が不要なauじぶん銀行の住宅ローン※、PayPay銀行(旧ジャパンネット銀行)、SBI新生銀行の住宅ローンなどと金利を比較する時はこの保証料の有無の違いを忘れないようにしましょう。

※審査の結果、保証会社をご利用いただく場合は、保証料相当額を上乗せした金利が設定されますが、別途お支払いいただく保証料はございません。

三菱UFJ銀行 住宅ローンの保証料はいくら?

次に三菱UFJ銀行の住宅ローンの保証料を試算したのでご紹介します。一括前払い型だと住宅ローン借入額の2%程度ですが、利息組み込み型だと3.5%近くなり、かなりの支出となることが分かりますね。

| 住宅ローン借入額 | 一括前払い型 | 利息組み込み型(年0.2%) |

| 2,000万円 | 412,200円 | 710,911円 |

| 2,500万円 | 515,250円 | 888,691円 |

| 3,000万円 | 618,300円 | 1,066,483円 |

| 3,500万円 | 721,350円 | 1,244,257円 |

| 4,000万円 | 824,400円 | 1,422,037円 |

| 4,500万円 | 927,450円 | 1,599,819円 |

| 5,000万円 | 1,030,500円 | 1,777,608円 |

保証会社のスキーム図;引用;全国保証株式会社のホームページより

変動金利が割高

今、もっとも人気を集めている金利タイプは変動金利です。この変動金利に関しては三菱UFJ銀行の金利はネット銀行と比べて割高になっています。

例えば2023年10月の三菱UFJ銀行の適用金利は年0.475%~※1ですが、PayPay銀行(旧ジャパンネット銀行)は年0.380%(全期間引下型)、SBI新生銀行の住宅ローンは年0.290%(変動フォーカス・新規借り入れキャンペーン適用時)となっています。

※審査結果により最大年0.475%まで割引される仕組みのため審査結果により金利が変動します。

審査結果で金利が変わる

三菱UFJ銀行の公式サイトには2023年10月の変動金利は年0.475%~ですが、審査結果により金利が変わるという点には注意が必要です。審査結果による優良な貸出先だと判断されれば、年0.475%が適用され、貸し出し審査には通るが優良とは言えないとなればそれ以上の金利が適用されることになります。審査結果により貸出金利が変えられるというやり方には不透明感がありますので、審査に自信がある人以外は注意しておく必要があります。

疾病保障が有料

住宅ローンサービスでシェアを拡大しているネット専業銀行は低金利と疾病保障を武器にしています。特に疾病保障については団信だけではカバーできないリスクを保障するものであり、近年では付帯することが標準化しています。

| 金融機関 | 保障内容 | |

|---|---|---|

| ガンと診断されただけで住宅ローン残高が半分になる疾病保障と全疾病(すべての病気や怪我)が無料付帯。※1 | 詳しくはこちら |

| ソニー銀行 | ガンと診断されただけで住宅ローン残高が半分になる疾病保障が無料付帯。 | 詳しくはこちら |

| 要介護3と認定されると住宅ローン残高がゼロに | 詳しくはこちら |

| ガン保障や8疾病保障を取り扱い(有料) | 詳しくはこちら |

WEB申込コース | 全疾病(すべての病気や怪我)の保障が無料付帯 | 詳しくはこちら |

住宅ローン(対面) | 全疾病(すべての病気や怪我)の保障が無料付帯、40歳未満は3大疾病保障が無料 | 詳しくはこちら |

| 三菱UFJ銀行 | 7疾病保障を取り扱い(年0.3%の金利上乗せが必要) | |

| みずほ銀行 | 8疾病保障を取り扱い(有料) |

※1 満50歳までの方が加入可能

auじぶん銀行の住宅ローン※、ソニー銀行が疾病保障を無料で付帯させている一方、三菱UFJ銀行の7疾病保障の付帯には年0.3%もの金利上乗せが必要となります。

フラット35の取扱がない

2013年3月を持って、三菱UFJ銀行はフラット35の取扱を停止しています。このため、派遣社員・契約社員、個人事業主、会社経営者が同行で住宅ローンを借りることはかなり難しいと考えたほうがよいでしょう。

こうした場合にはフラット35取扱実績で何年も国内1位となっているARUHIにフラット35の相談をするとよいでしょう。

疾病保障を付帯させたときの住宅ローン金利は?

| 金融機関名 | 金利(変動金利+保険料) | 疾病保障の内容 |

| 三菱UFJ銀行 | 0.825%(0.525%~+0.3%) | 7大疾病 |

| PayPay銀行(旧ジャパンネット銀行) | 0.519%(0.319%+0.2%) | がん100%保障 |

| ソニー銀行 | 0.447%※1 | がん50%保障 |

※2023年10月金利

※1 借り換え/新規購入で自己資金10%未満

給与振込み口座に指定しないと優遇金利が適用されない

三菱UFJ銀行で優遇金利(基準金利からの割引)を受けるためには給与振込み口座に三菱UFJ銀行を指定しないとなりません。ネット専業銀行やフラット35ではこうした金利優遇条件はありませんが、メガバンクや地銀では多くの場合、優遇条件としているケースが多いです。

転職、就職直後の利用は不可

ネット専業銀行の一部やフラット35では住宅ローン審査において勤続年数を3年未満でも可としているケースがありますが、三菱UFJ銀行では3年としており、こちらは旧来どおり少々厳しい設定となっています。転職の予定がある場合には転職前に住宅ローン借入れや借り換えを済ませるようにしたいですね。

時間がない方にはauじぶん銀行の住宅ローンは住宅ローン契約が早いのでオススメです。

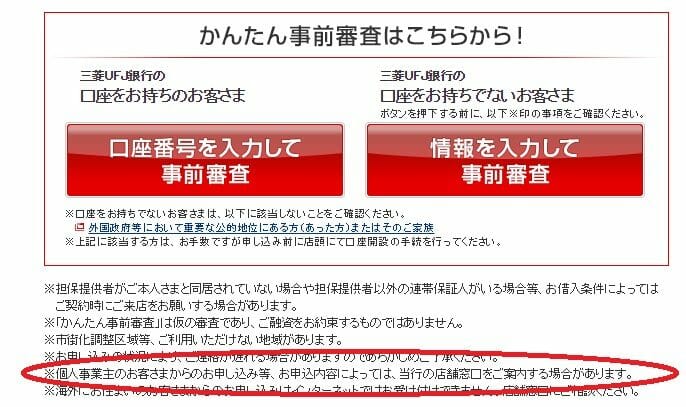

個人事業主は店舗での手続きが必要になる?

三菱UFJ銀行の公式サイト上に掲載されていますが、個人事業主などはネットや郵送で手続きが完了せず、来店が必要となる可能性があるようです。

【参考】その他、三菱UFJ銀行 住宅ローンの特徴

つなぎ融資について

銀行の公式ページ上には明記されていませんが、つなぎ融資に対応する場合もあるとの事であり、ネット銀行を中心に全く対応しない銀行とは一線を画していますね。

まとめ

簡潔では有りますが、三菱UFJ銀行 住宅ローンのデメリット・メリットについてみてきました。シェア1位ということで万人受けするように大きな特徴が無い住宅ローンと言ってよい商品設計でしょう。メガバンクの安心感は魅力的だけど、もう少し金利などの条件がよければよいなとお考えの場合は、ネット専業銀行であるauじぶん銀行の住宅ローンを検討してみてもよいかもしれませんね。

auじぶん銀行の住宅ローンについてはこちらを一読いただければ理解が深まると思われます。

[インタビュー]ネット完結&充実の疾病保障で人気のauじぶん銀行の住宅ローン

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事