住宅ローンの審査と個人信用情報

住宅ローンの審査の1つに個人信用情報の確認があります。年収や勤務先・住宅の担保評価などが問題なくても住宅ローンの審査に落ちる理由がこの個人信用情報に原因があることはよくある話です。

公務員や上場会社に務めてる安定的な職業だとしても、この個人信用情報に問題になる情報が登録されていると住宅ローンの審査に落ちる可能性はあがりますし、「異動(自己破産など)」と記載があると住宅ローンの審査に通る可能性はほとんどないと言われています。

目次

個人信用情報とは

個人信用情報とは、クレジット(分割払い)やカードローン・フリーローン・住宅ローンなどの申し込みや契約に関する情報が記録されているデータベースで、契約内容・返済状況・借入残高などの情報が保存されています。カードローンやクレジットカードなど契約しただけで利用していない・利用残高が無いものも記録されています。枠として持っているとその記録が残り続けますし、、照会記録(個人信用情報が利用された記録)も一定期間保存され照会可能な状態になります。

個人信用情報機関の種類

国内には以下の3つの個人信用情報機関があります。

・「全国銀行個人信用情報センター(KSC)」

・「株式会社シー・アイ・シー(CIC)」

・「株式会社日本信用情報機構(JICC)」

金融機関はこれら3つの機関に契約した情報を提供していますし、いずれかの機関を窓口として個人信用情報を照会して、契約前に個人の支払能力を正確に把握できるような仕組みが構築されています。これは金融機関にとっても重要な仕組みですが、金融機関に融資を受ける立場にある私たちにとっても「正確で迅速な判断をしてもらえる」というメリットもあります。

結果として、この仕組みは「借り過ぎ」「無理な借り入れ」の防止にもつながっています。

個人信用情報機関の相互交流ネットワーク

金融機関によって利用している個人信用情報機関が異なりますが、3つの個人信用情報機関はCRIN(クリン)とFINE(ファイン)と呼ばれる「相互交流ネットワーク」により互いの情報を交換しています。

全ての情報が共有されるわけではありませんが、「相互交流ネットワーク」の目的は、加盟している個人信用情報機関による信用情報の差異を減らし、適正な個人信用情報の審査を各金融機関が行えるようにすることなので、大きな抜け道があるとは思わない方が良いでしょう。

住宅ローンの審査における個人信用情報

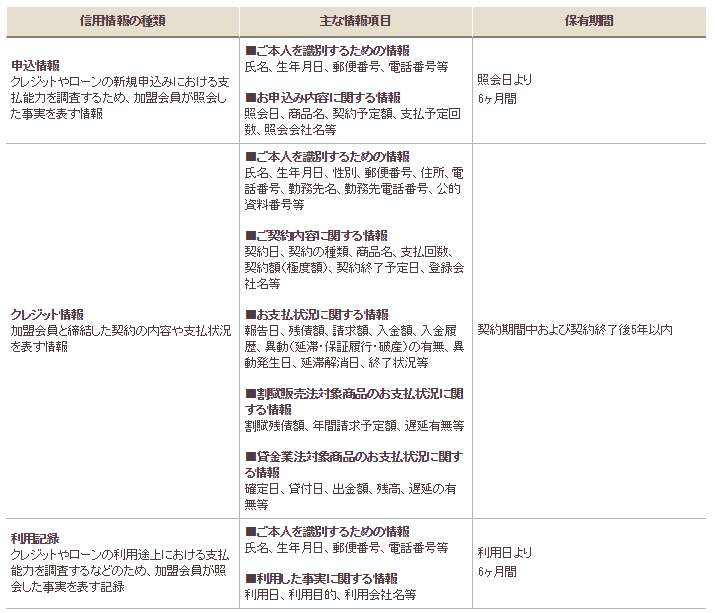

個人信用情報には以下のような情報が記録されています(CICホームページより引用)。信用情報の種類によって保存される期間が異なります。

基本的には「契約終了してから5年以内」に情報は削除されます。クレジットカードやカードローンなど利用はしていなくても契約を終了していないと情報は削除されませんので注意が必要です。例えば、「他の借り入れはありますか?」と申込時に記入する欄がありますが、そこでウソをついても個人信用情報を利用して銀行はその情報を把握することができます。申込時に嘘を記入しても信頼をなくすだけなので、正確に記入して申込むようにしましょう。(他の借り入れを隠しても、住宅ローンの審査上でマイナス評価されるだけです)

<参考:個人信用情報として登録される情報と保存期間>

個人信用情報から見る住宅ローン審査の注意点

住宅ローンの審査は、昔に比べると自動化されつつあります。スコアリングモデルと呼ばれる点数制を一部採用している金融機関もありますし、将来的には「AI」が審査する時代も遠くないでしょう。ただし、現在は最終的には審査担当者・担当部署に属する人により判断されます。

中途半端な隠し事をしても意味がなく、むしろ心象を悪くするだけです。特に個人信用情報は、事実である限り登録されている情報を削除したり変更することはできません。住宅ローンの申し込みを行う時に隠しても無駄なのはもちろん、心当たりがあることはしっかりと自己申告するようにしましょう。住宅ローンの審査でNGがでてから慌てて説明しても手遅れです。

もう1つのポイントは「契約解除から5年間は情報が保持されることを意識すること」です。特にクレジットカードやカードローンについて、返済が遅延した記録は5年間は残ります。また、「枠」が存在する「カードローン」や「クレジットカード」は利用していなくてもしっかりと記録されています。「契約を解約したこと」も記録されてしまいますが、「契約が残っている」よりは住宅ローンの審査でプラスに働きますので、無用な契約は整理して解約しておくようにしましょう。ちなみに住宅ローンの借り換えを行う予定の5年前に整理できていれば何の心配もいらなくなります。

住宅ローンの返済負担率と個人信用情報

住宅ローンを契約する場合「年間返済負担率」により住宅ローンの融資可能金額が算出されます。年間返済負担率は収入に対するローンの支払い金額の割合を示すもので、住宅ローンの返済だけでなくカードローンなどの返済額も含めて計算されることになっています。

金融機関により「年間返済負担率」の上限は異なりますが、同じ年収だとしても他の借り入れがある場合と無い場合では借入可能額が異なってきます。住宅ローンの申し込みをする前にカードローンやクレジットカードはできるだけ解約しておくと良いとされるのはこのためです。解約しても「解約した」という情報は履歴に残りますが、契約し続けているよりは良いのは言うまでもありませんね。

個人信用情報は”照会された”だけでも記録が残る

最後に注意して欲しい点を1点だけお伝えします。A銀行の住宅ローンの審査に申し込むとA銀行は個人信用情報機関に照会することになります。A銀行の住宅ローンの審査に落ちたあとに、B銀行の住宅ローンの審査に申し込んだとします。実は、「A銀行が個人信用情報機関に照会した」という記録は半年間残りますので、B銀行では「あ、この人はA銀行の住宅ローンの審査に申し込んでるな・・・」と履歴から把握することができてしまうのです。

その履歴を見てB銀行がどう捉えるかはわかりませんが、1か月前にA銀行が照会していた履歴をみた担当者は、「A銀行に住宅ローンを申し込んで審査に落ちたからウチに申し込んできたのかな」と頭をよぎる可能性は高いでしょう。

なお、個人信用情報には、記憶に残らないような延滞履歴(例えば、「スマホを24回払いする契約をしていて、とある月の携帯料金の引き落としが残高不足になった」とか、「クレジットカードの約定返済日に残高が足りなくて後日引き落としになった」)が記録されていることがあります。

「住宅ローンの審査に落ちるはずがない!」と思い込んでいた人が陥る落とし穴が「記憶に残っていない個人信用情報の履歴」だったりします。また、「個人信用情報は自分の情報であれば照会することができるから、事前に個人信用情報を確認すればいい」と安易に思いがちですが、「本人による照会」も利用履歴に残ります。これも「何かやましいことがあるから本人が確認したのかな」と思われてる可能性に繋がります。

おすすめは「複数の金融機関にまとめて(同時期に)申込をしてしまう」ことです。審査に不安があっても、逆に自信があっても複数申し込みはぜひとも行ってほしい対策の1つです。

これは、思わぬ審査落ちで、住宅ローンの借り入れや借り換え先選びに何か月もかかってしまうような状態を防ぐことにも繋がります。

住宅ローンの審査に不安を抱える人も、しっかりと対策することで審査に通る可能性を高めることはできます。より良い住宅ローンを利用できるようにしっかりと対策して住宅ローンを申し込むようにしましょう!

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事