年収300万の住宅ローン(上限金額・目安・審査対策)

大手転職・求人情報サイトDODAがホームページ上で2017年版の平均年収ランキングを紹介しています。

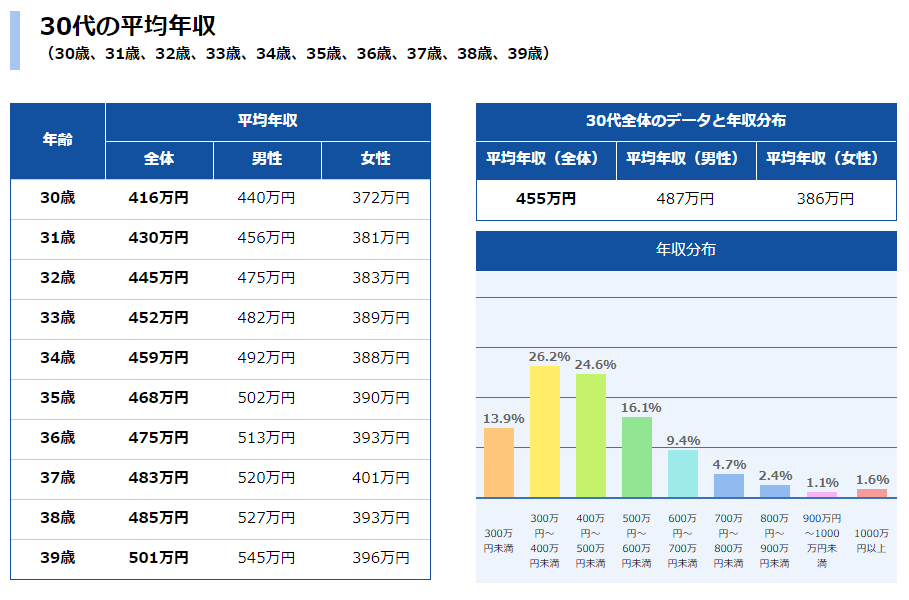

それによると住宅ローンを考える年代である30代の平均年収は455万円。平均年収は455万円ですが、40%以上の人が年収400万円未満なので住宅ローンを考え始める30代の40%ぐらいが年収300万円前後の人が多いことがわかります。

この特集ページでは年収300万前後の人が住宅ローンを検討する時の参考情報(上限金額・借り入れ金額の目安)などを解説しています。

年収300万円の人の住宅ローンの上限金額・借入金額の目安は?

最初に年収300万円の人の住宅ローンの目安について解説したいと思います。

詳しくは当サイトのコラム:「住宅ローンは年収の何倍まで?無理のない住宅ローン借入額とは?」を確認してもらえればと思いますが、有識者の中でも意見が分かれるところですが、当サイトでは年収300万円の人が余裕をもって返済できる住宅ローンの適正な金額は「1,500万円~1,800万円」だと考えています(もう少し多い金額でも対応は可能です)。

その根拠というわけではありませんが、いくつかの借入金額で借入期間を調整しながら具体的に計算してみたいと思います。下記の例では住宅ローンの金利は年1.0%で計算しています。

年収300万で1000万は借りられる?

まず1000万円の場合です。金額も少ないですしまずは20年で完済する計画でシミュレーションしてみましょう。

借入金額:1000万円、借入期間:20年、金利:年1.0%

→ 収入:25万円(手取り:22万円)、毎月の返済額:4.6万円、総返済額:1,100万円

当サイトの評価:1000万円は20年で完済可能(返済負担率19%→◎)

年収300万で2000万は借りられる?

次に2000万円です。先ほどの1000万円を20年で完済するのに毎月4.6万円なので、同じ条件で2000万円で計算すると毎月の返済額は9.2万円になります。これでは返済負担率35%を超えてしまいますので、借入期間を35年まで伸ばしてシミュレーションしてみたいと思います。

借入金額:2000万円、借入期間:35年、金利:年1.0%

→ 収入:25万円(手取り:22万円)、毎月の返済額:5.6万円、総返済額:2,370万円

当サイトの評価:2000万円は35年返済を続けられるのであれば十分完済可能(返済負担率23.0%→〇)

年収300万で2500万は借りられる?

次に2500万円です。先ほどの2000万円を35年完済シミュレーションで返済負担率が既に22.4%なので少し厳しい結果になりそうですが、同条件でシミュレーションしえてみました。

借入金額:2500万円、借入期間:35年、金利:年1.0%

→ 収入:25万円(手取り:22万円)、毎月の返済額:7.0万円、総返済額:2,960万円

当サイトの評価:2500万円は35年返済でかなりギリギリ(返済負担率28.0%→▲)。借主以外の家族収入(両親の年金や奥さまのパート・アルバイト収入)や将来的な収入増が見込めるのであればなんとか対応可能な範囲。何もなければおすすめできる借り入れ金額ではない。

年収300万で3000万は借りられる?

続いて3000万円でシミュレーションしてみたいと思います。2500万円で既に厳しい結果なので、計算する前から3000万円はかなり厳しい結果になるのはわかっていますが、どんな結果になるか確認しておきましょう。

借入金額:3000万円、借入期間:35年、金利:年1.0%

→ 収入:25万円(手取り:22万円)、毎月の返済額:8.5万円、総返済額:3,558万円

当サイトの評価:3000万円は35年返済にしてもかなり厳しい金額(返済負担率34.0%→×)。

年収300万で4000万は無謀?

4000万円も参考までに試算してみましょう。結論として、手取り収入の半分近くが住宅ローンの返済に消えてしまうことになります。マンションであればローン返済以外に修繕積立金や管理費が必要になりますし、戸建ての場合マイホームの修理はすべて自分たちでやらなければなりません。それらを考えるとかなり無謀な借り入れと言わざるを得ないでしょう。

借入金額:4000万円、借入期間:35年、金利:年1.0%

→ 収入:収入:25万円(手取り:22万円)、毎月の返済額:11.3万円、総返済額:4,743万円

当サイトの評価:年収300万円で4000万円の借り入れは無謀

年収300万の住宅ローンの審査対策

収入合算できる場合は収入合算で申し込む

例えば配偶者などに収入がある場合は収入合算することで借入可能額が増えたり、審査上有利になる可能性がありますので可能であれば活用するようにしましょう。ペアローンという方法もありますが、特に意図的にペアローンにしたいなどの事情がなければ収入合算で審査を申し込むことで良いでしょう。

年収制限の比較的低い住宅ローンを選ぶ

SMBC信託銀行(旧シティバンク銀行)は年収500万円、楽天銀行(金利選択型)、ソニー銀行は年収400万円以上あることが条件になっています。また、メガバンクは明示的に年収を示していませんが、実務的には300万円が下限に近い年収と言われています。地方部の地銀は年収制限は比較的低いのですが、年収300万円だと審査の結果で金利が高くなってしまう可能性があります。

おすすめは、年収制限が厳しくなくて、住宅ローンの審査結果で適用される金利が変わらない住宅ローン、ということになります。

具体的には、変動金利タイプが低金利な民間の住宅ローンであれば、auじぶん銀行・PayPay銀行(旧ジャパンネット銀行)、イオン銀行の住宅ローン。固定金利タイプの住宅ローンであれば楽天銀行・アルヒなどが取り扱うフラット35などがあげられます。

頭金・自己資金はできるだけ多めに

年収300万円は住宅ローンを申し込む人たちの中で収入が高い方とは言い難いため、審査をできるだけ有利に進めるためには頭金・自己資金をできるだけ準備するようにすることが重要です。住宅ローンの審査は各金融機関が審査ルールに沿って機械的に行われる部分が多いわけですが最終的には人が判断します。仮に借入金額が少し背伸びしているとしても、自己資金をしっかりと準備してきた人と、自己資金が全くない人では評価が分かれると考えておきましょう。

本来は”固定金利”を選ぶべき、でも・・・

住宅ローンの返済額を最も低くできるのは、「金利上昇がなければ変動金利」です。「変動金利の住宅ローン」はどちらかというと収入に対して借入額が少ない人に向いています。その理由は「金利が低いうちに繰上返済で残高を減らしていく余裕が生まれやすいこと」、「金利が上昇しても家計に余裕があって破たんする可能性が少ないこと」です。

従って、年収300万円の人が2000万~3000万円を借り入れるのであれば、「固定金利」の方が安心できるのは間違いありません。もっとも、すぐに金利が上昇する可能性があるわけではありませんし、年収は年齢と共に増えていく傾向があります。変動金利で住宅ローンを借りようと思っている人は、そのあたりも念頭に置きつつ、将来的に金利が上昇しても返済を続けられるように計画していきましょう。

年収300万円、40歳で住宅ローンを組む際の注意点

一般的に多くの方が30代程度で住宅ローンを組む方が多いですが、金融機関が定める住宅ローン審査基準では65歳までは住宅ローンの申し込みができることとなっています。

40歳になり住宅ローンを初めて利用する際に気をつけたいのが返済までの期間です。定年退職後の住宅ローン返済は家計に大きくのしかかりますので、月々の返済が問題なく行える貯蓄をしておく、相当額の退職金が受け取れるなどケースでない限り定年退職のタイミングまでに住宅ローンを完済しておく必要があるでしょう。

65歳で定年退職するとするとした場合、40歳で住宅ローンを借りると返済期間が25年しかないこととなります。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事