40歳・40代で考える住宅ローン選びのポイント

このコラムでは40歳からの住宅ローン選びのポイントを解説しています。40歳で住宅ローンを始めて借りる人はたくさんいます。基本的には20代・30代で住宅ローンを借りる場合と同じように選べば良いのですが、年齢を重ねていることは1つの事実として受けとめつつ住宅ローンの借入期間や金額を検討するようにしましょう。

40歳からの住宅ローン選びのポイント

最初に、40歳以上で住宅ローンを契約する人の状況を確認しておきましょう。以下の表はフラット35を提供する住宅金融支援機構が調査を実施しているフラット35の年代別の利用者数の分布をまとめたものです。以下の通り、最も利用者のシェアが高いのは30代ですが、40代で住宅ローンの契約を行う人もかなりのシェアを占めていることがわかります。

参考:フラット35の年代別利用者数

| 地域 | 合計 | ~24 | ~29 | ~34 | ~39 | ~44 | ~49 | ~54 | ~59 | ~64 | 65~ |

| 全国 | 76,101 | 1,365 | 8,990 | 17,446 | 16,416 | 12,060 | 6,883 | 4,421 | 3,425 | 2,485 | 2,610 |

※住宅金融支援機構公表の2016年度フラット35利用者の実態調査結果集計表より。

40代で住宅ローンを利用している人の中には借り換えの人も多く含まれますが、40歳で住宅ローンをはじめて契約している人はたくさんいますし、40歳・40代での住宅ローンの借り入れることは無理なことでも無謀なことでもなんでもありません。

ただ、住宅ローンは最大で35年(50年という商品もありますが)借り入れることができます。つまり、40歳で35年で借りると完済時には75歳、45歳で35年で借りると80歳まで返済しなければならないことになります。当然、30歳で借りた人は10年早く完済できることになりますので、年齢を重ねてから借りる住宅ローンの場合、今だけでなく「将来のことを考えた住宅ローン計画を立てること」が重要になってきます。

30代と同じ気持ちで住宅ローンを契約すると老後の生活への影響(定年後の経済的負担)が大きくなってしまう可能性があるということです。この点を念頭にいれておくようにしましょう。

続けて、30代で住宅ローンを契約する場合と比較しつつ、40歳・40代で住宅ローンを契約する場合の違いや心構え・注意しておきたいポイントを解説したていきたいと思います。40歳・40代で住宅ローンの借り入れを考えている人はぜひ参考にしていただければと思います。

40歳からの住宅ローンのポイント

ポイント①計画性を重視

一部は繰り返しになりますが、30代で住宅ローン契約と比べれて残された現役世代の時間、つまり、定年になるまでの期間が30代より少ないという点を注意する必要があります。

住宅ローン(マイホームの購入)を子供が産まれたことをきっかけに検討し始めた人は子供の養育費についても考えておかなければなりません。養育費の問題は40代に限った話ではありませんが、35歳で生まれた子供が22歳になるころには57歳、45歳で生まれた子供が22歳になるころには67歳です。現役世代を終える年齢は人によって違いますが、統計的には60代・70代は収入が徐々に減っていく年代です。居住費・養育費は右肩上がりになる可能性があるという点を意識して計画を立てることが重要になってきます。

今から20年後には社会のルールも変化していると思いますので、その時点での定年の年齢が何歳になっているかはわかりませんが、住宅ローンの返済・子供の養育のどちらも60歳以降も続くということを意識しておかなければなりません。

ある程度の収入があると「定年後も何とかなるだろう」と考えたくなるものですが、定年後は収入が大きく減少する可能性があると言う点は念頭に入れておくべきです。

住宅ローンの返済も子供の養育も”何とかなる”と安易に考えてしまうと行き詰ってしまう可能性があります。

住宅ローンの借り入れタイミングから計画性を持つことと余裕のある返済計画を立てておくことが特に重要です。例えば、以下のような年表のようなものを作ってみると今後の人生における各イベントスケジュールがイメージできるようになります。

40歳:住宅ローン借り入れ(残高3000万円)

42歳:第一子出産

42歳:共働き終了(妻の収入無し)

45歳:保育園・幼稚園入園

48歳:第一子小学校入学

習い事:月1万円

50歳:住宅ローン返済10年経過(残高●●●万円)

54歳:第一子中学校入学

学習塾、習い事:月2万円

57歳:第一子高校入学

入学費用:●●万円

学費:年●●万円

60歳:定年・再就職

退職金:●●万円(うち、●●万円を住宅ローン繰上返済)

60歳:第一子大学入学(仮)

入学費用:●●万円

学費:年●●万円

64歳:第一子大学卒業(仮)

65歳:再就職定年

住宅ローン残高はここで0円に

老後のための貯蓄目標:●●万円

次に重要になってくるのは現在の収入と老後の収入がどの程度変わってくるのかを想定しておくことです。サラリーマンであれば、役職定年や定年再雇用などに伴い収入が減り、老後の方が確実に収入がさがるのでなんらか対策しておく必要がでてきます。

具体的な例としては、”ミックスローン”の利用を検討するなどの方法があります。

ミックスローンは住宅ローンの契約を2つにわけて住宅ローンを契約する方法で、変動金利と固定金利に住宅ローンを分けることで、毎月の返済額と金利上昇への備えのバランスをとりたい人もよく利用しているのですが、このミックスローンを借入期間の異なる住宅ローンを組み合わせることで、現役時と老後の収入の差に対応した住宅ローンの返済計画をたてることができます。

具体的なやり方は以下のような感じです。ここでは35年ローンと20年ローンで借入期間を分散させてペアローンを組む方法を紹介したいと思います。この条件の2本の住宅ローンに分けて契約すると、以下のような返済計画になります。

ミックスローンの活用

前提条件

契約年齢:40歳

住宅ローンの合計金額:4000万円

借入期間:35年(2000万円)・20年(2000万円)

金利:35年・20年ともに便宜的に年1.0%とします。

<毎月の返済額の概算値>

35年ローンの毎月の返済額:約5.6万円(完済時年齢:75歳)

20年ローンの毎月の返済額:約9.2万円(完済時年齢:60歳)

上記のように契約することで、40歳~60歳までは14.8万円を毎月返済し、61歳以降は5.6万円を毎月返済するという計画を立てることができます。

これであれば老後の生活に与える影響を限定的にできるのではないでしょうか。さらに、余裕があるときの繰上返済を「35年ローン」に集中的に行うことで、さらに老後返済額軽減を図ることができます。

このミックスローンは40歳・40代で住宅ローンを契約する時にはぜひ活用を考えて欲しい商品です。また、フラット35も「ダブルフラット」というサービス名でミックスローンを提供しています。ダブルフラットについてはこちらの記事でも紹介していますので合わせて参考としてください。

ポイント②定年後の資金計画

ポイント①では4000万円の借り入れを行うことを前提にシミュレーションしてみましたが、それは現役時に毎月15万円、61歳以降に毎月5万円の返済が問題なく行えることが前提になっています。

これだけの返済を問題なく行える収入があれば良いですが、ご自身の収入と年金の予定金額などを考慮しながら住宅ローンの借入金額をしっかりとシミュレーションするようにしましょう。

30代で借りた住宅ローンであれば60歳を迎えるころには住宅ローンの残高はかなり減っていますので、あまりシビアに考える必要はないかもしれませんが、40歳以降で住宅ローンを借り入れた場合、60歳の時点でも一定の残高が残ってしまう点を考慮して資金計画を立てることが重要になってきます。

※注意してほしいことばかり書いているので、ネガティブなことばかり書いていますが、30歳で買った家より40歳で買った家の方が資産価値はありますし、修繕費や残存居住年数などは長くなりますので、けっしてマイナスなことばかりではありません。

ポイント③退職金にはあえて期待しない

40歳以降で完済時年齢が70歳以上を予定する契約を結ぶことになったら、とにかく余裕ができたら繰上返済を進めることをおすすめします。

借り入れ時に立てた返済計画を上回るようにできるだけ前倒しで残高を減らしていき、1つの目標として60歳までに完済させるか住宅ローンの残高目標を立てるようにしましょう。また、できれば退職金での繰上返済にはあえて期待せずに毎月の収入から繰上返済を進めるなどして完済を目指すことが重要です。

40代・50代は収入が最も期待できる時期なので、この期間にどこまで残高を減らせるかが老後の生活の分かれ道です。退職金は老後のゆとりある生活資金にあてる、それぐらいの余裕をもって計画を立てるようにしましょう。

ポイント④養育費も忘れずに

子供が小さい人、これから子供を作りたいと考えている人は養育費にも注意。子供ができたことをきっかけに住宅購入を考えはじめた場合は、同時に養育費のことも考えなければなりません。特にお金がかかるのは中・高・大に進学するときです。

私立などに通わせる場合、養育費は非常に高額になってしまいます。10年以上先のことを決定する必要はありませんが、収入・支出と貯蓄目標を住宅ローン契約を契機に整理してみると良いでしょう。

その際、家計の見直し(収入と支出一覧を洗い出して改善できるポイントがないかを考えてみる)も行うようにしましょう。

ポイント⑤頭金なしは危険?

頭金はやっぱり用意した方が良いの??と聞かれた時の答えは基本的に”YES”しかありません。

ただし、40歳だから頭金が必須なわけではありません。要は計画的な返済スケジュールを組み立てられるか、が全ててです。頭金なしでも収支のバランスを保てる計画が見えるようであればそれほど気にする必要はありません。頭金を入れても背伸びした家を買ってしまってローン返済に苦しんでいる人もたくさん存在しています。

ポイント⑥なんといっても収入が大事

返済計画ばかり考えてしまいますが、何よりも収入が大事です。簡単に言えばバリバリ働いてバリバリ稼ぎましょう!ということですね。

40歳からの20年は社会人としての最も活躍できる年代です!これまで支出支出・計画計画と連呼してきましたが、そんなことを吹き飛ばすのが収入の増加、事業の成功です!

また、住宅ローンに関していうと大事なのは安定的に収入をあげることです。ただ、人生は「収入」と「支出」だけが全てではありません。家を買うために仕事しているわけでもありません。

子供も思春期を迎え、夫婦間も倦怠期を迎え、家族の距離が離れてしまう、というようなこともあるでしょう。家族でコミュニケーションを取り合って様々な課題を家族で解決していきるような関係性を築いていくようにしましょう。その時に住宅ローンの返済がストレスになるのではなく、余裕を生む方向に持っていけていることが重要になってきます。

ポイント⑦平均の借入額は?

ポイント⑥とも関連しますが、借入額は年収に比例します。まずは平均的な40歳、40代の年収を確認しましょう。国税庁が発表している「民間給与実態統計調査」によると40歳から44歳の男性の平均年収は569万円、45歳から49歳が630万円となっています。

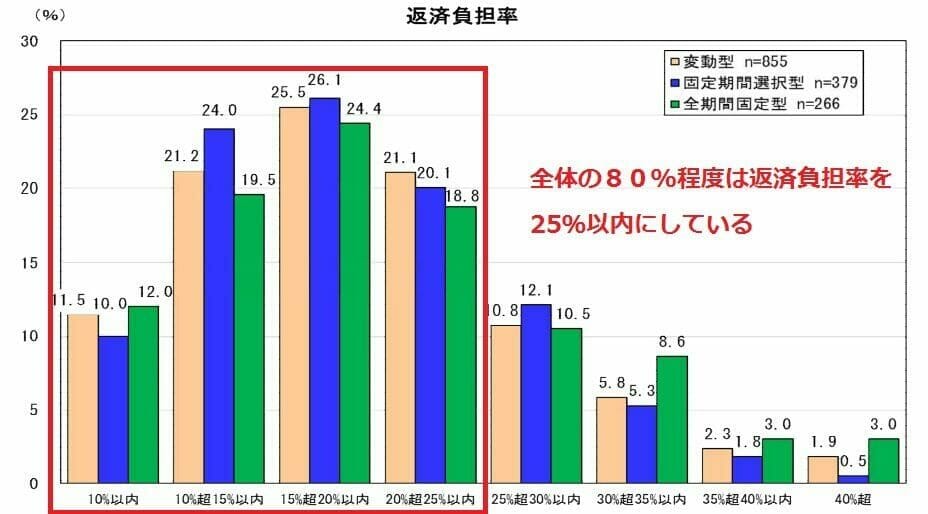

では実際にこうした年収の方々が住宅ローンを組む場合、平均的な借入額はどの程度なのでしょうか?フラット35を提供している住宅金融支援機構の「民間住宅ローンの実態調査」によると年収に占めるローンの返済比率を示す、返済負担率を調べた調査によると全体の80%の方々は返済負担率を25%以内としています。最も多いのは15%から20%の方です。

返済負担率を20%とした場合の借入額を試算してみました。参考にしてください。

いずれも楽天銀行(金利選択型)で35年返済で借入をしたケースとなります。

| 年収569万円 | 年収630万円 | |

| 年間の返済額(20%) | 113.8万円 | 126万円 |

| 月々の返済額 | 9.5万円 | 10.5万 |

| 借り入れ限度額 | 3,022万円 | 3,340万円 |

より細かな月々の返済額からシミュレーションをしたい場合には https://www.rakuten-bank.co.jp/home-loan/simulation/ より即時にシミュレーションが可能です。

ポイント⑧疾病保障にも注目を

一昔前の住宅ローンの保障は団信しかありませんでした。10年ほど前から疾病保障を付帯させる流れが顕著になっています。全国区で利用可能な無料の疾病保障としては住信SBIネット銀行が8疾病保障(2023年4月現在は全疾病保障で提供)を付帯させ、2007年に住宅ローンサービスに参入したことから普及していきました。

2020年2月現在、疾病保障が無料で付帯させることができるのは

| 金融機関 | 保障内容 | |

|---|---|---|

| がんと診断されただけで住宅ローン残高が半分になるがん50%疾病保障特約が無料付帯 | 詳しくはこちら |

| 要介護3と認定されると住宅ローン残高がゼロに | 詳しくはこちら |

| 全疾病(すべての病気や怪我)の保障が無料付帯 | 詳しくはこちら |

ミスター住宅ローンREAL | 全疾病(すべての病気や怪我)の保障が無料付帯 | 詳しくはこちら |

が全国で利用可能な住宅ローンです。(正確にはSBI新生銀行とSBIマネープラザは店舗で手続きが必要になるので店舗が存在している都道府県でのみ利用可能)

こうした疾病保障で気をつけたいのはがんに対する保障が含まれる疾病保障は多くの場合、40代までに加入しなければならないケースが大半であることです。

auじぶん銀行、ソニー銀行、楽天銀行が無料で付帯させているがん50%保障団信は入院や就業不能などの制限が無く、「がんと診断される」だけで住宅ローン残高が半分になる保障であり、住宅ローン残高によては1000万円単位の保障が受けれる可能性があるものです。保険料無料でこうした住宅ローンを利用できることはぜひ念頭に起きたいですね。

40歳・40代におすすめの住宅ローン

基本的に住宅ローンに年代でおすすめの住宅ローンが大きくことなることはありません。

手数料・保証料・団信保険料・金利・付帯サービスで優れた住宅ローンを選ぶことに年代はあまり関係がないためです。1点、30代よりも40代・50代と年齢を重ねることで病気にかかるリスクが高くなってしまうという点を補足しておきたいと思います。がんなどの疾病リスクに対応できる疾病保障付きの住宅ローンを選択するのは重要になってくると言えるでしょう。

auじぶん銀行の住宅ローン:がん50%団信と全疾病保障のW付帯は必ずチェックしておきたい商品です。51歳になるとがん団信に加入できなくなるので注意! 楽天銀行の住宅ローン:がん50%保障と原因を問わない就業不能状態(精神疾患は除く)に対応する楽天銀行の住宅ローンは40代の人にもおすすめです。 SBI新生銀行の住宅ローン:介護状態に対応する安心パック。さらに非常に魅力的な水準の”諸費用”の低さで余計な支出を抑えられるのは非常に合理的です。 ソニー銀行の住宅ローン:取り扱い手数料が44,000円(税込)~。借り入れ後の金利タイプが何度でも可能など、住宅ローンの返済計画の変更に柔軟に応えてくれる。

40代で家を買うと例えば70代になっても築30年程度の住宅に住んでいることになります。20代で家を買っていると70代になるころには築50年の家になっているわけで、家の購入が遅いことは長寿化していることを考えるとデメリットばかりではありません。

さらに住宅ローンを上手に活用することでより豊かな生活をおくれるようになります。この記事が皆様の参考になれば幸いです。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事