三菱UFJ信託・みずほ銀行が住宅ローンから撤退!アルヒとの業務提携も。

<更新情報> ・2017年12月8日に三菱UFJ信託銀行が住宅ローン事業から撤退を正式に発表したことを受けて記事の内容を更新しました。 ・2018年5月15日にみずほ銀行と静岡銀行の住宅ローン業務での提携について追記しました。 ・2019年5月10日にみずほ銀行とフラット35大手アルヒグループとの業務提携について追記しました。 ・2024年7月21日にみずほ銀行の住宅ローンサービスからのリソース縮小の方針について追記しました。

2017年10月30日に三菱UFJ信託銀行の住宅ローン事業からの全面的な撤退、その2日後の2017年11月1日にみずほ銀行の地方部の住宅ローンからの撤退が報道され住宅ローン業界に大きな衝撃を与えました。

一部では(銀行の収益を圧迫している)今の日銀の金融政策に対して抗議するために大手グループがタイミングを合わせたとも言われていますが、住宅ローン事業以外においてもメガバンクは大規模な店舗統合や人員削減などを大胆に進めていて日本の銀行業界が大きく変わろうとしています。

この特集ページでは三菱UFJ信託銀行・みずほ銀行の住宅ローン事業からの撤退報道を詳しく確認しながら、今後の住宅ローン業界に与える影響について考えてみたいと思います。

三菱UFJ信託銀行の住宅ローンからの撤退について

2017年12月8日、正式に撤退を発表

三菱UFJ信託銀行が「住宅ローン業務の最適な体制について様々な検討を行ってきたが、個人のお客さま向けに融資を実行する住宅ローン商品の新規申し込みの受付を2018年3月30日をもって終了することにした。」と正式な発表しました。

また、「2018年4月から三菱UFJ銀行の住宅ローンをホームページなどのウェブサイトを通じて相談・事前審査の申し込みを受け付ける」と発表しています。この発表内容を確認する限りでは、グループ会社の三菱UFJ銀行の住宅ローンの申込は三菱UFJ信託銀行の店舗で受け付けず、ホームページなどに限定することになるようです。加えて、事前に報道されていた通り、すでに三菱UFJ信託銀行で住宅ローンを借り入れている利用者は現状通りで手続きなどは不要であることも発表しています。

なお、「三菱UFJ信託銀行で住宅ローン業務に従事している人たちの扱い」については触れられていませんが、業種転換やグループ内での人員配置最適化などが行われる感じでしょうか。

撤退後はグループの三菱UFJ銀行の代理業に転換

三菱UFJフィナンシャルグループの三菱UFJ信託銀行は住宅ローン事業から撤退することを発表しました。(”三菱UFJ銀行”が住宅ローンから撤退するわけではありません)。2018年3月末日を正式な新規申し込み受付終了期日として発表されています。その後は代理店として三菱UFJ銀行の住宅ローンを受け付ける様子ですが、インターネット限定での受付となる可能性が高そうです。

今後は資産運用・相続業務に注力

今回の住宅ローンと同様に、三菱UFJ信託銀行の法人融資業務はすでに三菱UFJ銀行に移されることが決定しています。住宅ローンからの撤退はほぼ融資業務から撤退することを意味します。三菱UFJ信託銀行は昨年しんきん信託銀行を買収するなど、本業である信託銀行業務への注力に動き出していますが、来年以降はさらに三菱UFJ信託銀行は信託銀行の強みである資産運用や相続業務などの富裕層向けの銀行サービスに注力していくことになりそうです。

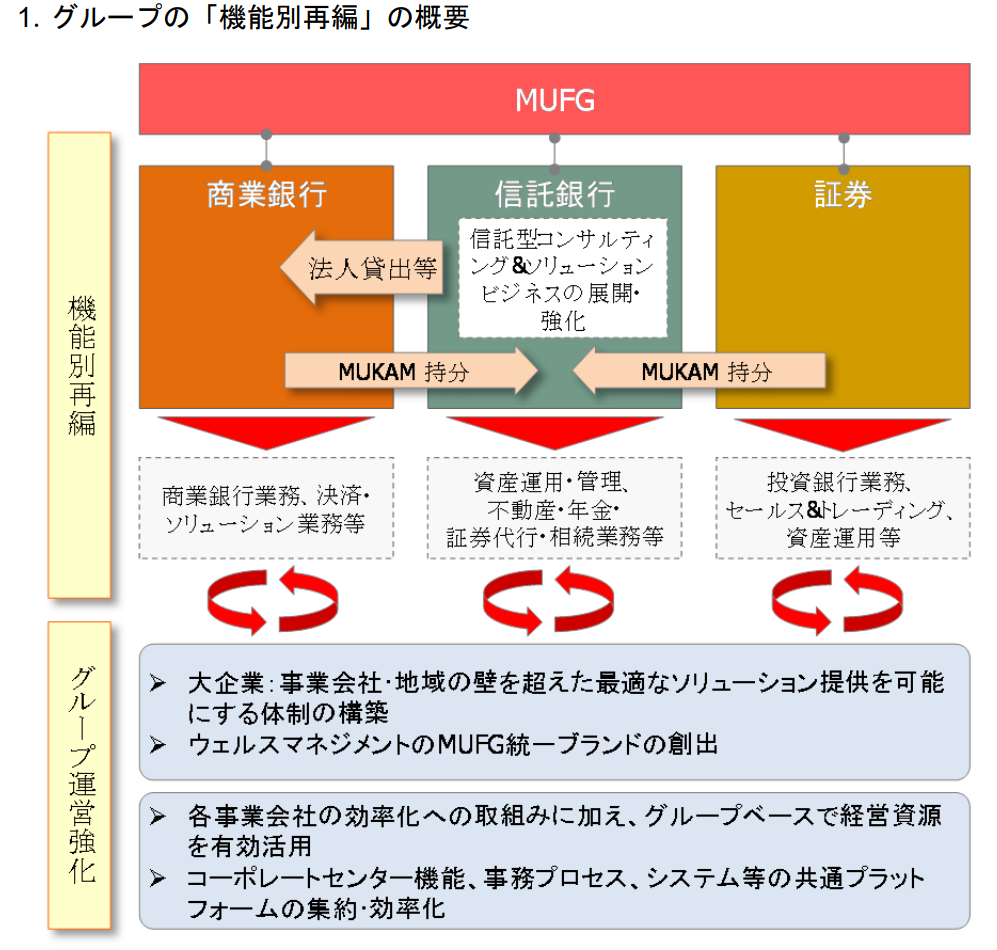

以下の表は2017年5月に三菱UFJフィナンシャルが発表したグループ再編の枠組みです。

今回の件は、この戦略に沿って対応を進めただけと言えるわけですが、そもそも、三菱UFJ信託銀行の住宅ローン残高は1兆2,000億円程度。同業の三井住友信託銀行の8兆円から大きく差をつけられており、三菱UFJ信託銀行よりも企業規模としては小さいSBI新生銀行の住宅ローン残高(1兆3,000億円)をも下回っています。三菱UFJ信託銀行が住宅ローン利用者をあまり拡大できてこなかったことも今回の判断の1つの要因と言えるでしょう。

グループ会社の三菱UFJ銀行の住宅ローンについて

三菱UFJ銀行の住宅ローンは国内最大の残高(14兆円以上)を抱える住宅ローンです。直近10年間も取扱額で1位を獲得し続けて名実ともに国内最大の住宅ローンです。三菱UFJ銀行の住宅ローンの商品性や審査基準などについてはこちらの記事でも紹介していますので合わせて参考としてください。

三菱UFJ信託銀行の住宅ローンから借り換えるなら

現在すでに貸し出している住宅ローンはこれまで通り三菱UFJ信託銀行が管理していくとしていますので、すでに三菱UFJ信託銀行の住宅ローンを利用している人はこれまで同様に返済を続けていくことになります。ただ、利用者が減少していく一方の住宅ローンを利用し続けることは一抹の不安は否定できません。

もちろん、住宅ローンの残高や残りの借入期間が短ければそのまま返済を続ければ良いのですが、残りの住宅ローンの残高が1000万円以上、借入期間が10年以上ある場合は、これを1つの機会として住宅ローンの借り換え検討は1つの選択肢です。王道は三菱UFJ銀行の住宅ローンへの借り換えで、三菱UFJ信託銀行としてもそのように案内していくと思われます。一方で、住宅ローンの金利の低さやサービス内容にこだわるのであればauじぶん銀行の住宅ローンも借り換え先候補の1つとなるでしょう。

もちろん、借り換え先を三菱UFJフィナンシャルグループに限る必要もありませんから、借り換えコストを抑えられるSBI新生銀行、全ての病気やケガに対する備えが無料で付帯する住信SBIネット銀行の住宅ローンなどを候補に加えると良いでしょう。

[ADS]

みずほ銀行の住宅ローン事業からの撤退について

みずほ銀行の住宅ローン事業撤退の概要

住宅ローン事業からの撤退を検討しているのは地方部となっています。具体的には、東北地方・中国地方・九州地方の名前があがっています。最終的に対象とする地域は最終決定しておらず、「今後、更に拡大する可能性がある」としています。撤退の理由は長らく続く低金利・マイナス金利としており、これまでの全方位型の営業体制から方針を転換し採算性の高い事業・地域に絞り込みを図る狙いがあると考えられます。撤退予定時期については、2018年度を目度としていると報道されています。

契約済みの住宅ローンはこれまで通り

マイホーム購入時の新規借り入れ・住宅ローンの借り換えの申込の受付を終了するとしていますが、すでに契約済みの住宅ローンはこれまで通りの扱いを継続する計画となっていますので、これまで通り返済を続ければ問題なさそうです。

また、それぞれの地方で個々に地方銀行と提携して地銀の住宅ローンを紹介する代理業に転換するとしていますので、みずほ銀行の店頭で地方銀行の住宅ローンを申し込むことはできる可能性はありそうです。

みずほネット住宅ローンの取り扱いエリアはどうなる?

現時点の報道では、インターネット専用で受け付けている「みずほネット住宅ローン」の取扱いには触れられていませんので、今後のみずほ銀行からの正式な発表を待つ必要が、現時点ではネット専用住宅ローンのエリア制限はありません。今後もネット専用住宅ローンに関しては全国エリアで受付を続けるものと考えられます。

2018年3月に静岡銀行との業務提携を発表

2018年3月にみずほ銀行と静岡銀行が住宅ローン業務において包括的な業務提携を行うことを発表しました。これは地銀との提携強化の具体化策第1弾となります。当初の報道では東北地方・中国地方・九州地方での撤退を進めるとされていましたので、東海エリアの静岡銀行が第1弾となるのは意外な結果と言えるでしょう。とはいえ、非効率的なエリアは当初名前が挙がっていたエリアと思われますので、今後も各エリアで提携先の地方銀行を決定し業務提携を発表されると思われます

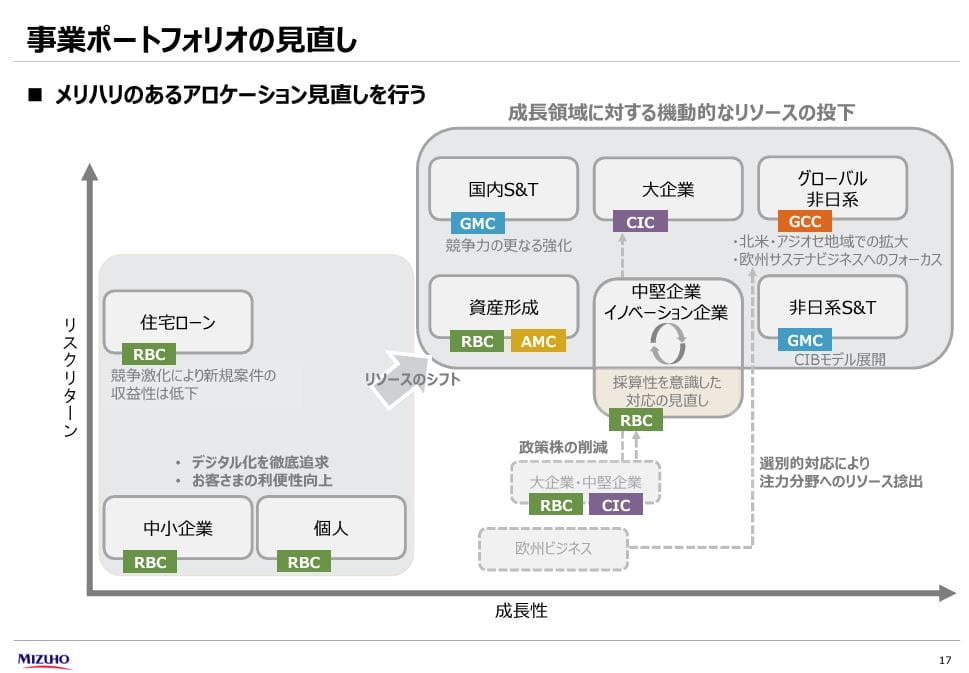

2023年秋の決算発表で住宅ローンサービスへのリソース投下を縮小する方向は明示

2023年11月の決算発表にといて、みずほ銀行は住宅ローンサービスが低成長で低収益であることを明示し、成長領域にリソースをシフトしていくことを明示しました。

住宅ローンサービスが「儲からない」ということはメガバンクの中でも共通の認識であったことは間違いありませんが、対外的に大きく明示したことは業界内で大きな話題となったようです。

今後も住宅ローンサービスはネット銀行を中心として戦いに移行していくと考えてよいでしょう。

みずほ銀行とアルヒのフラット35における業務提携について

みずほ銀行とアルヒの業務提携の内容について

みずほ銀行とアルヒは2019年5月9日に住宅ローン事業の業務運営に関する基本合意書を締結したと発表しています。中心となるのは「フラット35」の事前審査・本審査・契約などの事務をアルヒの子会社のアルヒRPAソリューションズで行うという事務業務の委託となっています。

事前審査も本審査や契約を委託するということで、みずほは「フラット35の申込受付」と「融資の実行」だけを行うだけで済むことになります。

みずほ銀行とアルヒのメリットについて

みずほ銀行としては事務コストの削減が大きな目的・メリットと言えるでしょう。フラット35から撤退するわけではありませんが、住宅ローン業務にかける人件費などの事務コストを圧縮して、サービス提供の効率を上げることが目的と言えます。

撤退ではありませんが、みずほ銀行内だけで考えるとスタッフのリストラ(削減)や配置転換を進めることができるようになります。実施時期は2019年内となっていますので、半年かけて本件を進めていくことを予定していることになります。

アルヒとしては、住宅ローン専門スタッフ・システム・ノウハウの有効活用ですね。みずほ銀行から事務委託を請け負うことにより、フラット35ビジネスの幅が広がり収益源も増えることになります。

みずほ銀行は住宅ローン業務の縮小が激しい印象がありますが、今回の件でまだその流れにはある(業務効率化を強力に推進している)ということがあらためて確認できました。

[ADS]

住宅ローンからの撤退はまだ続く?今後の住宅ローン業界への影響は?

銀行業界再編は始まっている

先日、みずほ銀行が業務の効率化を図りながら大規模な人員削減を行うと報道されて世間を驚かせました。三井住友銀行も今年4000人の異動(配置換え)を発表して話題を集めています。当然、今回の報道内容に限らず、三菱UFJフィナンシャルグループでも事業の整理と効率化は大胆に進められています。

マイナス金利政策などによる金利低下で利息収益が期待できない環境が続き、”それなら”と力を入れた資産運用業務(投資信託)では「手数料収益をあげることを目的としているのではないか」と言われ、利益率が高い無担保ローンに力を入れると「過剰融資ではないか」と言われ、金融庁から厳しい監査を受けている日本の銀行は、経営統合・事業整理・事業効率化が加速していくことは確実です。

地方銀行は出遅れか

地方銀行の中には、ただでさえ高額だった振込手数料やATM利用手数料などをさらに引き上げるなどの対応を行って銀行の収益性の低下を利用者に負担させるの対応を繰り返している事例が散見されます。裏を返せばメガバンクのように事業効率化を行ったり・最新技術を導入する余裕がないので、その場しのぎの対応をしているとも言えます。残念ながらそのような対応を続けるだけでは、利用者が離れるだけで、中長期的には経営がより厳しくなっていくことでしょう。

(地方銀行の振込手数料やATM手数料ではないですが)私たち利用者に収益減を負担させるような取り組みばかりの金融機関を選んでしまうことの無いようにしましょう。

メガバンクの業務改善・業務効率化・自動化・リストラなどの取り組みは、近い将来地方銀行でも対応を求められます。本来は企業規模の小さい地方銀行はメガバンクよりも先に取り組んでいなければならならないのですが、残念ながらそのような動きは今回もありませんでした。これまで地方銀行がこのような業務改善・効率化を求めらたケースで発生したのが「経営統合・合併」でした。2~3年後には経営統合する地方銀行は増えてくるかもしれません。

住宅ローン業界・金利への影響は?

三菱UFJ信託銀行・みずほ銀行の住宅ローン業務からの撤退・事業の縮小そのものは、日本の住宅ローン業界に対する影響はほとんどないでしょう。三菱UFJ信託銀行は販売する住宅ローンがグループ会社の三菱UFJ銀行の住宅ローンになるだけですし、みずほ銀行は撤退するエリア毎に提携する地方銀行を選定して紹介する、としています。

今回の2つの住宅ローンからの撤退報道の共通のキーワードは「効率化」です。いずれも効率的でない(≒ビジネス規模が小さい割に事業維持の費用が大きい)から撤退したわけですが、同じように住宅ローン事業が非効率な状況に陥っている金融機関は多くありますので、新たに撤退に踏み切る金融機関が発生する可能性は否定できません。

どこかの金融機関が効率的でない住宅ローン事業から撤退したからと言って、住宅ローン業界全体の金利が上昇したり下降したりすることはないでしょうが、ご自身が申し込んだ金融機関が将来、住宅ローンから撤退してしまった場合、基本的に私たちにメリットはありませんので、そのような金融機関に申し込むことの無いようにしましょう。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事