自営業・個人事業主の住宅ローン審査。審査に通りやすい銀行は?

このコラムでは、住宅ローンの審査で不利と言われている自営業・個人事業主・フリーランスとして働く人たちの住宅ローンの審査について解説しています。

自営業・個人事業主は住宅ローン審査に落ちやすい?

公務員・会社員(正社員)と比べると、自営業・個人事業主は住宅ローンの審査に落ちやすいと言われています。

たしかに公務員や会社員に比べると住宅ローンの審査に通りにくいのは事実と言わざるを得ませんし、審査時に提出を求められる書類も多く、細かな点まで審査されることになります。

しかも、メガバンク・地銀・信託銀行・信金などのように住宅ローンの審査結果で適用する金利が変わる住宅ローンの場合、自営業・個人事業主の人は高い金利でしか借りられないことが多いと言われています。

自営業の人の中には、最初から住宅ローンを諦めてしまっている人もいるほどですが、最初に伝えておきたいことは、自営業・個人事業主・フリーランスでも住宅ローンを利用することは可能ですし、しっかりと申し込む住宅ローンを選ぶことで低金利で住宅ローンを利用できるチャンスが十分にあるということです。

自営業・個人事業主が住宅ローン審査に落ちるのはなぜ?

自営業・個人事業主の人が住宅ローンの審査に落ちやすい理由を理解するためには、住宅ローンの審査を行う金融機関の立場で考えてみるとわかりやすいでしょう。金融機関からすると、住宅ローンは数千万円のお金を最大35年の分割払いで返済してもらうことになる金融商品です。

従って、安定した収入(35年間返済を続けてくれるか)がある人物かが重要になってきます。自営業・個人事業主は事業リスクが大きいハイリスクな職業なのは言うまでもありませんので、まずこの点で不利な立場にあるのはわかると思います。また、ハイリスクな分ハイリターンなのも自営業や個人事業主の特徴ですが、事業が成功して収入が大幅に増えた人は住宅ローンを繰上返済して借金を減らしたくなると思いますが、これも金融機関としては利益が少なくなるので特段メリットにはなりえません。

こうして金融機関の視点に立つと、安定した収入を継続的に得て確実に返済を続けてくれる人が住宅ローンの優良顧客であり自営業・個人事業主はその条件には該当しにくいということがわかります。

はじめに

住宅ローンは人生で最大の借金と言われています。しかも最大で35年間かけて返済しなければいけません。前述の通り、自営業・個人事業主の場合は、事業を始めて3年間は住宅ローンの審査は厳しい結果になると思っていた方が良いでしょう。少なくとも3年間事業を継続して住宅ローンを返済し続けられることを示すことができる状態にしておくことが重要になってきますし、事業開始した直後に住宅ローンを申し込んでも審査に落ちる可能性は非常に高いと考えておきましょう。所得を証明する書類3年間分の提出を利用条件としている金融機関も多く、自営業・個人事業主・フリーランスの方はまずは3年間事業を継続して安定させることが重要になってきます。

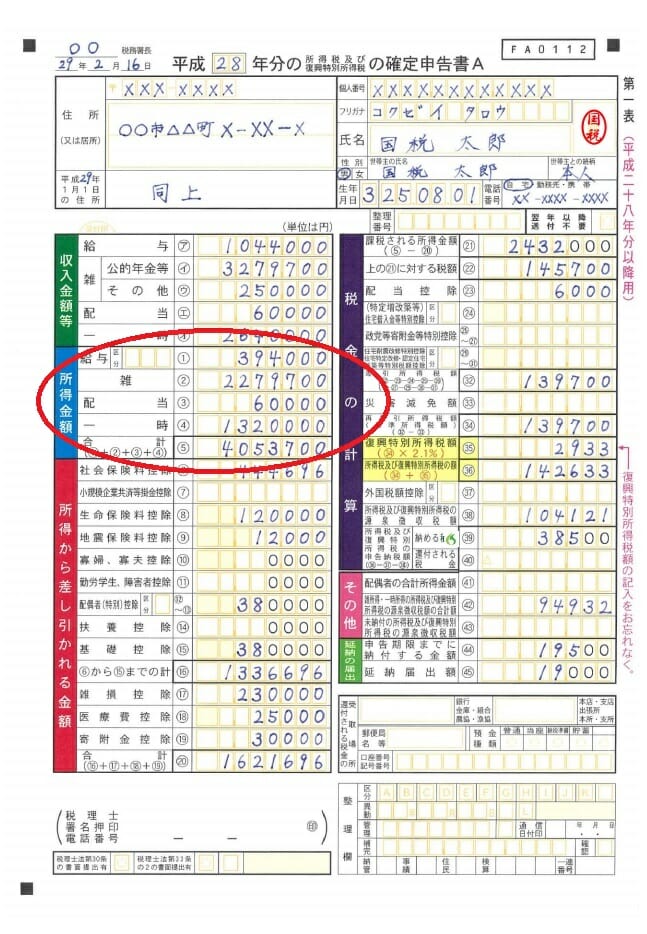

自営業・個人事業主の所得証明書類(確定申告書)

自営業・個人事業・フリーランスを3年以上続けている人であれば、確定申告(青色申告・白色申告のいずれか)の経験があると思います。その確定申告において、税務署の印が押された確定申告書が自営業・個人事業主・フリーランスの方の収入を証明する書類にあたります。先ほど説明した3年間分の所得を証明する書類とは、この「確定申告書3年分」だと思っておいてください。

自営業・個人事業主の年収・収入・所得計算

節税に熱心な自営業・個人事業主の方はよくご存じだと思いますが、支出を経費として計上することで見た目の利益を少なくし、税金をできるだけ小さくする努力をされていると思います。節税は法令のゆるす範囲で納税額を少なくする行為で、大切な権利なので基本的には積極的に行うべきなのですが、経費を増やすという行為は「所得」を減らす行為に等しく、住宅ローンの審査では、事業利益(所得)が少ないと判定されてしまいます。つまり、節税行為は住宅ローンの審査においては不利に働く効果がある、ということです。マイホームを購入して住宅ローンを利用したいと考える場合は、節税のことばかりを考えずにより評価の高い確定申告書にする意識を持つようにしましょう。

※住宅ローンの審査では、確定申告書上の所得金額が審査に利用されます。減価償却の費用や事業性ローンの返済額などが加味されることもありますので注意しましょう。

具体的な計算例

売上(A)・・・1,500万円

原価(B)・・・800万円

経費(C)・・・300万円

所得(D)・・・500万円(D=A-B-C)

Dの所得がサラリーマンの年収(税込)と同じように扱われることになります。例えば、節税に熱心な人は(C)の経費に計上する支出をできるだけ増やそうとしていると思います(もちろん法令のゆるす範囲で)。その場合、(D)の所得が少なくなってしまうわけで、金融機関からは「年収が少ない」として判断されてしまうことになります。もし、Dの所得が赤字になっている年があったとしたら、住宅ローン審査の結果は厳しい結果になる(落ちる)と思っておいた方が良いでしょう。

自営業・個人事業主の住宅ローン審査対策

頭金・自己資金の準備(できればマイホーム価格の10%以上)

お金の管理をしっかりできることを金融機関に示すことは、自営業・個人事業主にとって非常に重要になってきます。公務員・大手企業のサラリーマンであれば、フルローンも可能だと思いますが、自営業・個人事業主の皆さまは「頭金は最低でも10%以上準備しないと審査が厳しい」と考えて、しっかりと貯蓄するようにしましょう。

貯蓄がしっかりとできていて、頭金が20%以上用意できている人は自信をもって住宅ローンの審査に申し込みしましょう。

返済負担率は20%を目途に

返済負担率とは、年収に対するローン返済金額の割合です。前述の所得が500万円であればローンの返済は100万円以内になるようことを目指しましょう。

そのために重要になってくるのは、自動車ローン・カードローン・分割払いをできるだけ完済して、住宅ローン以外のローン返済がない状態にすることです。また、当然、マイホームの価格も無理しすぎないことが重要になります。ご自身の年収に対していくらぐらいの住宅ローンの借り入れが妥当なのかは、「住宅ローンは年収の何倍まで?無理のない住宅ローンとは?」の記事も参考にしてください。

自営業・個人事業主に向いている住宅ローンを選ぶ

冒頭で「自営業・個人事業主・フリーランスでも住宅ローンを利用することは可能ですし、しっかりと選定することで低金利で住宅ローンを利用できるチャンスが十分にある」と解説しました。ポイントは、低金利の住宅ローンを選ぶことです。例えば、ゆうちょ銀行(スルガ銀行)の住宅ローンのように高い金利で審査基準を甘くして貸し出しているような住宅ローンもあります。

高い金利の住宅ローンであれば3年以上の事業継続がなくても利用できたりすることもありますが、住宅ローンの総返済額が膨れ上がって生活に支障を与えることになるだけです。仮に何社かの住宅ローンの審査に落ちたとしても、金利の低い住宅ローンを諦めないようにしましょう。

また、「住宅ローンの審査で適用する金利を変える」ような住宅ローンは自営業・個人事業主の人にはおすすめしません。100%とは言いませんが、自営業・個人事業主・フリーランスだと金利優遇幅を小さくなって、「幅を持たせてある金利の中で高い金利」を提示される可能性が高いためです。具体的には、メガバンクや地方銀行・信託銀行・信金などの住宅ローンは審査結果で適用する金利が変わるタイプの商品なので、(申し込むことは否定しませんが)本命の住宅ローンにするのは避けた方が良いでしょう。

自営業・個人事業主の住宅ローン審査書類

| 備考 | |

| 健康保険証 | 国保の保険証、裏表をコピー |

| 住民票 | 市役所にて取得 |

| 印鑑証明書 | 市役所にて取得 |

| 住民税決定通知書 | 市役所にて取得 |

| 確定申告書3期分 | |

| 所得税の納税証明書3期分 | 税務署にて取得 |

| 物件に関する書類 | |

| 借り換えに関する書類(返済予定表) | |

| 団信の申込書(告知書) |

まとめ

個人事業主や自営業の方は銀行から不安定な職業として見られがちです。一方で、終身雇用の時代はとっくに終わりサラリーマンでも人員削減によるリストラが推進されていく時代です。

個人事業主や自営業の人は技術・能力的にはサラリーマンになることもできる人はたくさんいて、その道を選んでいない人が大半を占めていると思います。

銀行の審査はまだサラリーマン優遇が続いていますが、審査の基本も今後変わっていくのではないでしょうか?(職業形態で人を住宅ローンの返済能力を審査しないようになる時代は目の前に迫っていると予想しています)

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事