年収600万円・年収650万円の住宅ローン、借入限度額は?/住宅ローン減税・控除についても解説

この記事では年収600万円ぐらいの人のための住宅ローンの審査について解説しています。

年収600万円は東京都など都市部で働いている男性の正社員の平均年収水準です。平均的な水準なので都市部では余裕のある生活ができる所得水準とは言いにくいかもしれません。一方で、地方で年収600万円を超えている人はかなり多い収入です。

なお、ここ数年~十数年は都市部を中心に不動産価格が上昇しています。新型コロナウイルスの影響で不動産価格の下落も想定されましたが、都心の一等地の住宅価格は高止まりしたままです。

目次

年収600万円の住宅ローン借入限度額はいくら?

金融機関から借りれる限度額を確認

最初に、住宅ローン借り入れ後も毎月の返済という観点は忘れて、純粋に金融機関からいくら借りれるのかという観点から借り入れ限度額を確認しておきましょう。

| 年収 | 借入限度額 | 月々の返済額 |

| 600万円 | 5,656万円 | 147,497円 |

| 650万円 | 6,127万円 | 159,780円 |

| 690万円 | 6,504万円 | 169,611円 |

上記は楽天銀行の住宅ローンシミュレーションツールを使ってシミュレーションさせていただきました。さらに細かくシミュレーションしたい人は、金融機関が用意している住宅ローンシミュレーションを使って算出してください。

シミュレーションツールで計算した限りでは、年収の9倍程度の借入限度額が出てきました。

”お金を借りれる”と”借りたお金を返せる”は別の話なので、次にこれだけの住宅ローンを組んで返済していけるのか?という点をチェックしていきましょう。

年収600万円の手取年収はどのくらい?

実際に月々の住宅ローン返済が滞りなく行っていけるか確認するために、毎月の収入を手取りで確認しておく必要があります。ここでは、配偶者+高校生の子供が1人いるという家族構成を前提に算出してみました。

| 年収 | 税金(所得税/住民税) | 社会保険料 | 手取 |

| 600万円 | 37万円 | 85万円 | 478万円 |

| 650万円 | 44万円 | 92万円 | 514万円 |

| 690万円 | 50万円 | 98万円 | 542万円 |

上記のように、額面の80%程度が手取りの年収となっています。

年収600万円の方の手取年収は478万円、月約40万円というわけですね。

もし5,656万円を借りた場合、35年返済にしても月々の返済は約15万円になるわけですが、手取の40%近くが住宅ローンの返済で消えていくことになります。それぐらいであればなんとかなると思う人もいるかもしれませんが、マンションであれば管理費・修繕積み立て費、戸建ての場合修繕費が必要となり、いずれの住宅でも固定資産税を支払う必要もあります。

それらのコストを考慮すると住宅関連の支出が手取年収の40%を軽々と超えてしまうことになりますので、毎月の家計はかなり厳しい状況に追い込ます。

平均的な住宅ローン借入限度額はどの程度?

それでは、年収600万円とか年収650万円ぐらいの人の平均的な住宅ローン借入額がいくらなのかについて確認していきましょう。

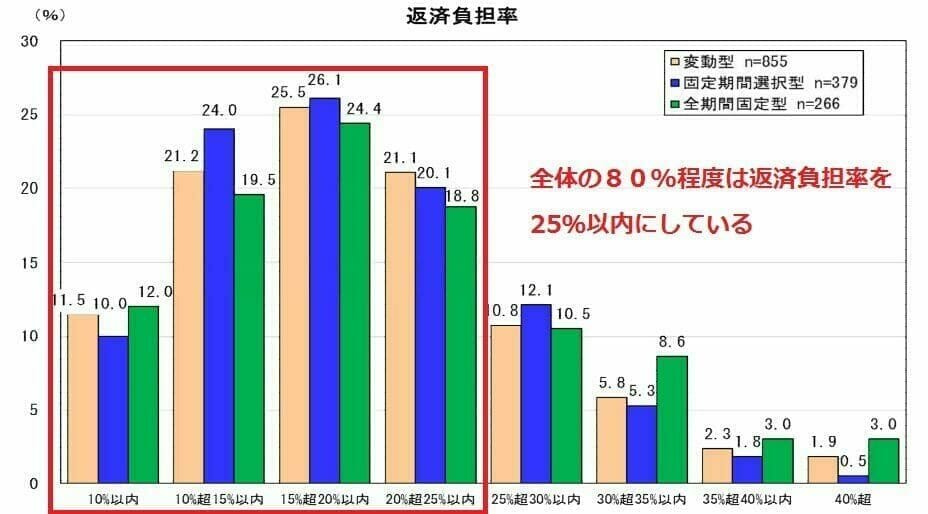

フラット35を管轄する住宅金融支援機構が「民間住宅ローンの実態調査」で毎回、借入金額の平均値を調査して発表していて、その中に「返済負担率」についての調査項目があります。その調査結果によると全体の60%の人のローン返済負担率を20%以内(85%の方が25%以内)となっています。

ローン返済負担率とは、年収に占める年間のローン返済額の割合を示すものです。年収600万円の方であれば年間120万円の住宅ローン返済とするのが平均的ということになります。

返済負担率20%として、年収600万円、650万円、690万円の借り入れ可能額を計算してみましょう。

| 年収 | 変動金利での借入限度額 | 固定金利での借入限度額 |

| 600万円 | 約3,232万円 | 約3,444万円 |

| 650万円 | 約3,700万円 | 約3,550万円 |

| 690万円 | 約4,000万円 | 約3,800万円 |

借入額の上限は変動金利を選ぶのか、固定金利を選ぶのかによってもかなりの差が出ていますね。住宅金融支援機構の調査ではここ数年は変動金利を選ぶ方が全体の60%程度となっており、変動金利の金利が今後もさほど上がらないと考えているカタが多いようです。

借入限度額の判定/2,000万円、2,500万円、3,000万円、4,500万円、5,000万円、適正はいくら?

| 借り入れ額 | 判定 | 判定コメント |

| 2,000万円 | ◎ | 問題なく返済していけると思われます |

| 2,500万円 | ◎ | 問題なく返済していけると思われます |

| 3,000万円 | ◎ | 問題なく返済していけると思われます |

| 3,500万円 | ○ | 養育費など住宅以外の支出を管理していけば問題ないと思われます |

| 4,000万円 | △ | 年収600万円台後半であれば可能 |

| 4,500万円 | × | 住宅ローン破綻予備軍の恐れアリ |

| 5,000万円 | × | 住宅ローン破綻予備軍の恐れアリ |

年収600万円の住宅ローン控除・減税

最後に年収600万円の方が3,500万円の住宅ローンを組んだ場合の住宅ローン控除・減税がどの程度になるのかを確認したいと思います。

住宅ローン控除・減税のポイントは納付した所得税や住民税が還付される仕組みであることです。所得税は累進課税となっており、年収が上がるほど税率が上がりますので、年収600万円あれば十分な還付が期待できます。

実際に、扶養2名(配偶者と高校生の子供1名)の場合の住宅ローン控除・減税の還付額を計算してみました。

| 年収 | 納付している税金 | 住宅ローン控除・減税の還付額 |

| 600万円(課税所得265万円) | 37.3万円(所得税12.9万円+住民税24.4万円) | 26.5万円(所得税から12.9万円+住民税から13.6万円) |

| 650万円(課税所得298万円) | 43.9万円(所得税16.2万円+住民税27.7万円) | 29.8万円(所得税から16.2万円+住民税から13.6万円) |

| 690万円(課税所得327万円) | 49.7万円(所得税19.1万円+住民税30.6万円) | 32.7万円(所得税から19.1万円+住民税から13.6万円) |

※住民税からの住宅ローン控除・減税は課税所得の7%(136,500円)が上限となります。

3500万円の住宅ローンに対し、住宅ローン控除・減税の上限は年額35万円です。このため、年収600万円台でご家庭があると扶養控除が多くあり、税金が安く設定されているため、住宅ローン控除・減税の枠を活用しきることはできない結果となりました。

とはいえ、月間30万円前後の還付は大きなものと言ってよいでしょう。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事