元利均等返済と元金均等返済の違いをわかりやすく解説

住宅ローンの返済方法には「元利均等返済(がんりきんとうへんさい)」と「元金均等返済(がんきんきんとうへんさい)」の2つの方法があります。このコラムでは、わかりにくいと言われている「元利均等返済」と「元金均等返済」の違いについてわかりやすく解説しています。どちらの方法を選ぼうか迷っている人の参考になれば幸いです。

目次

最初に、この単語を分解して、どのような意味の言葉が組み合わさっているのかを整理してみましょう。

「元利均等返済」をより正確な言い方に変えると「元金・利子均等返済」なので、まずこの言葉を分解してみましょう。

言葉を分解するとわかりやすい

元金とは

もとのおかね。ここでは借り入れた住宅ローンの金額のことを言います。

利子(利息)とは

金利から発生するおお金。ここでは所定の住宅ローン金利で計算された元金の他に支払わなければならないお金のことを言います。

均等とは

平等で差がないこと。ここでは、一定の金額にする、という意味で使われます。

返済とは

借りたお金を返すこと。ここでは住宅ローンの毎月返済のことを指します。

元利均等返済とは?

少しわかってきたと思いますが、元利均等返済をより正確な表現に変えると「元金・利子均等返済」でした。

つまり「元金と利子を足した金額が均等になるように毎月返済していく方法」です。住宅ローンの返済額は、もともと借りたお金(元金)と、それ(元金)かかる利子にわかれています。その二つ、つまり「元金」と「利子」を足したものを均等にすることは、毎月の返済額を均等(一定)にすることを意味しています。

元利均等返済とは、「毎月の返済額を一定にして返済していく方法」と覚えておきましょう。

元金均等返済とは?

元金均等返済も同じように整理すると「元金の返済額を均等(一定)にして、それに利子を足した金額を計算された金額を毎月返済していく方法」と言い換えることができます。

住宅ローンを借りた時点が最も住宅ローンの金額、つまり、借りているお金が多いことになります。借りているお金が多ければそこから発生する利子の金額も増えるので、元金均等返済を選んだ場合、住宅ローンの残高が多い借り入れ直後の月の返済額が最も多くなり、徐々に返済額が少なくなっていきます。(利息部分が減っていく)

元金均等返済とは、「毎月の元金の返済額を一定にして返済していく方法。返済額は借り入れ直後が最も多い」と覚えておきましょう。

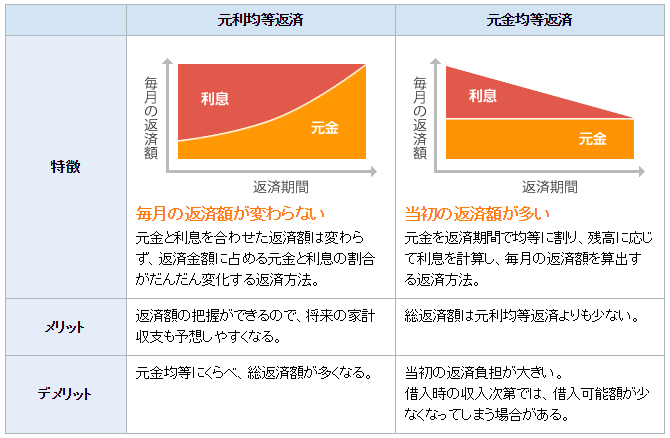

元利均等返済と元金均等返済の特徴・メリット・デメリット

住信SBIネット銀行のホームページの「元利均等返済」と「元金均等返済」の違いについてまとめた説明が大変わかりやすい内容になっていましたので、引用させていただき、少し補足しつつ解説したいと思います。

この図と説明を見ていただければ、元利均等返済と元金均等返済の違いと特徴を理解することができると思うのですが、少し補足を続けます。

まず、同じ金額・同じ期間・同じ金利で住宅ローンを借りるのであれば、元金均等返済の方が総返済額を少なくすることができる点が元金均等返済のメリットです。総返済額は住宅ローン選びの最重要ポイントにも関わらず、一般的に選ばれることが多いのは「元利均等返済」だという点です。

住宅ローンは家計の収支にあまり余裕がない30代や40代の時に借り入れが多くを占めています。また、住宅ローンを借りる時には新しい生活をスタートすることになるので、家具・家電を買い替えたり、引っ越ししたり、様々な費用がかかります。そんな状況で借りることになるので、最初の返済額が多い元金均等返済は選ばれにくいわけです。

元利均等返済と元金均等返済の返済額の違い

ここで借入金額3000万円、金利1.0%、ボーナス返済なしの条件で元利均等返済と元金均等返済を比較して、毎月の返済額と総返済額の違いを確認してみましょう。元金均等返済の方が総返済額が22万円程度少なくなることがわかります。一方で、毎月の返済額は元金均等返済の方の最初の期間の返済額が多くなっています。(初回で約12,000円の違いがあります)

| 元利均等返済 | 元金均等返済 | |

| 初回の返済額 | 96,491円 | 108,332円 |

| 10年目の返済額 | 99,999円 | |

| 20年目の返済額 | 91,666円 | |

| 最終月 | 83,522円 | |

| 総返済額合計 | 34,736,908円 | 34,512,306円 |

※このシミュレーションはauじぶん銀行の住宅ローンシミュレーションツール(使いやすい)を使って当サイトが行ったものです。

初回の返済額が負担にならないのであれば、その後の返済額は減っていく一方なので元金均等返済を選べば良いように思いますが、結論を出す前に次のシミュレーション結果を見てください。

| 元利均等返済 | 元金均等返済 | |

| 初回の返済額 | 96,491円+毎月1万円の繰上返済 | 108,332円 |

| 10年目の返済額 | 99,999円 | |

| 20年目の返済額 | 91,666円 | |

| 最終月 | 83,522円 | |

| 総返済額合計 | 34,216,773円 | 34,512,306円 |

※このシミュレーションはauじぶん銀行の住宅ローンシミュレーションツール(繰上返済シミュレーションはSBI新生銀行が高機能でわかりやすい)を利用して当サイトが行ったものです。

これは「元利均等返済」を選んだうえで、毎月1万円の繰上返済を行った時の総返済額のシミュレーション結果です。総返済額は約50万円少なくなり「元金均等返済」を選んで繰上返済しないよりも総返済額が少なくなることがわかります。

まとめ

記事前半では元利均等返済と元金均等返済の違い、記事後半では具体的なシミュレーション結果を紹介しました。元利均等返済も元金均等返済も一長一短ありますが、当サイトでは「元利均等返済にして毎月の返済額を一定にして、余裕ができた月に繰上返済する」という組み合わせをおすすめしたいと思います。

住宅ローンは借金です。借金は最初に決めた返済額は必ず返済しなければなりません。余裕がないからと言って特定の月の返済額を減額してもらうことはできません。

一方で、余裕ができた時に返済する(繰上返済する)ことは全く問題なく行えます。

総合的に判断すると、「最初に決められてしまう返済額には余裕を持たせてつつ、総返済額を減らせるように余裕ができた分はしっかりと繰上返済していく」方法が最適な方法の1つと言えるでしょう。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事