フラット35と民間住宅ローンの違い

このコラムではフラット35と民間住宅ローンの違いについて解説しています。長期固定金利の住宅ローンの代名詞と言えるのが住宅金融支援機構が提供しているフラット35です。民間の銀行が提供する住宅ローンもフラット35も住宅ローンであることに違いはないのですが、提供される仕組みや提供されるサービスには比較的大きな違いがあります。

フラット35を選ぶか民間住宅ローンを選ぶかを迷っている人やフラット35から民間住宅ローンへの借り換え・民間住宅ローンからフラット35への借り換えを検討している人はぜひ参考にしていただければと思います。

目次

ちなみに、普通の住宅ローンの場合、同じ住宅ローンには借り換えできないのですが、フラット35の場合フラット35への借り換えが行えますし、同じ金融機関(例えば、アルヒ(旧SBIモーゲージ)内でのフラット35からフラット35への借り換えが可能だったりもしますので、取引する金融機関を変えずに住宅ローンの総返済額を抑えることもできます。

住宅ローンは一生のうちに1回~3回の利用で終える人が大半です。そのため、何度も販売している側(金融機関・銀行)が備えている知識と利用する私たちが備えている知識に大きな開きがある商品の1つと言われています。ぜひしっかりと住宅ローンについて理解して住宅ローンと付き合っていくようにしましょう。

フラット35とは?

フラット35は、独立行政法人の住宅金融支援機構と民間の金融機関が提携して提供される住宅ローンで、銀行や信用金庫はもちろん住宅ローン専門の金融機関(モーゲージバンク)など、300社を超える金融機関で申込できる長期固定金利型の住宅ローンです。

住宅ローンそのものを提供する独立行政法人 住宅金融支援機構は国土交通省と財務省が所管していて、民間住宅ローンと比べて公益性が重視されている側面があります。公益性というと難しい感じがしますが、「エコ性能や耐震性に優れた住宅ローンを普及させること」や「優れた住宅環境を幅広い国民が保有することができるようにすること」や「中古の住宅をしっかりと活用していこう」というような、国としての目的を達成するために提供されている側面がある、ということです。

そのために一定額の税金も投入されています。税金が投入されていると聞くと損した気持ちになるかもしれませんが、金利を優遇するために税金が使われていることなので、フラット35の利用者としてはメリットと言えます。

また、フラット35は原則的には住宅ローンの審査基準も住宅金融支援機構が定める基準に沿って行われますので、フラット35に申し込む分にはどの金融機関を経由しても審査基準は基本的に同じです。

なお、住宅金融支援機構は提携する金融機関から債券化されたフラット35を買い取る役目を担っています。金融機関は、住宅ローンの融資と同時に債券回収している状況になるので、普通のローン・融資では抱えることになる返済が滞るなどの焦げ付きのリスクを考える必要がないですし、国が定める審査基準は民間銀行の審査基準よりも利用しやすくなっているという特徴があります。

フラット35の商品内容や利用可能な人の条件などは、債券買い取りを担う住宅金融支援機構が定めるため、住宅ローンの商品性自体はどこで申し込んでも同じです。ただ、注意しなければならないのは、全く同じではないということです。

「金利」「事務手数料」「オプションサービス」の3点については提携する金融機関によって異なるので結局のところ自分にあった金融機関を選ぶ必要があります。

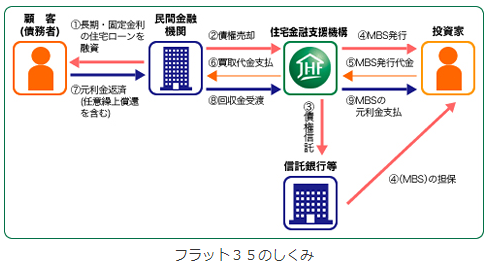

フラット35の仕組み(出典:住宅金融支援機構ホームページ)

左側の顧客が利用者(あなた)で、融資は金融機関から受けますし住宅ローンの返済も金融機関に行います。表面上は金融機関とやり取りするだけなのであまり意識する必要はありません。(裏側で金融機関のリスクをヘッジする仕組みを住宅金融支援機構が提供しています)

フラット35と民間住宅ローンの違い

当たり前のことですが、民間住宅ローンはそれぞれの銀行が商品を開発していますので民間銀行の住宅ローンもそれぞれ違いがあるので、フラット35だけを特別視する必要はありません。

ただ、民間銀行の住宅ローンはあくまでも「商売」です。商売が目的ではないフラット35とはその点が大きく違います。

以下の比較表は一般的な民間住宅ローンの商品性をとして記載したものです。詳細は各金融機関の公式サイトや窓口で確認をお願いします。

| フラット35 | 一般的な民間住宅ローン | |

|---|---|---|

| 年齢制限 | 満70歳未満で日本国籍、永住許可または特別永住者 | 満70歳未満で日本国籍、永住許可または特別永住者 |

| 利用目的 | 本人もしくは親族が住む住宅の建設・購入(新築・中古) セカンドハウス | 本人もしくは親族が住む住宅の建設・購入(新築・中古) |

| 返済期間 | 15年以上35年以内 | 2年以上35年以内 |

| 借入可能金額 | 100万円以上8000万円以下 | 1億円以内 |

| 年収・返済負担率 | 年収400万円未満:30%以下 年収400万円以上:35%以下 | 金融機関により異なるがおおむね30%以下になる金融機関が多い |

| 保証料・保証会社 | 不要 | 保証会社の審査が必要。 (保証会社を利用しない金融機関もいくつか存在) |

| 団体信用生命保険 | 任意加入 | 加入必須 |

まず目立つのはフラット35は保証料がかからないという点です。保証会社の利用もありません。金融機関は債権化された住宅ローンを住宅金融支援機構に売却しますので、住宅金融支援機構が保証会社と同じような役割を果たしてくれているためです。

さらに、民間の住宅ローンでは基本的に加入が必須な団信への加入が任意という点も大きな特徴です。これは、健康状態に問題があるような人でも住宅ローンを借り入れてマイホームを持てる国にしたい、という政府の方針が反映されているためです。

フラット35で提供される金利タイプ

フラット35は長期固定金利に特化した住宅ローンで、借入期間は15年以上という制限があります。また、借り入れ期間が20年年以内(フラット20)と35年以内(フラット35)の2つの金利タイプに分かれています。

フラット20とフラット35の総称としてフラット35と呼ばれることがありますが、借入期間が20年以内の場合と35年以内の場合で金利が異なるという点をまずは覚えておいてください。民間住宅ローンのように変動金利や固定期間選択型(当初期間固定型)の住宅ローンは提供されていないという点もポイントですね。

フラット35の金利と手数料

例えば、繰上返済の方法とか加入する団信の内容など、住宅ローンの基本的な商品性はフラット35共通でどこで申し込んでも同じですが、肝心の「金利」と「手数料」は金融機関により異なります。結論としては、商品性は同じなのですから、特別な事情でもない限りフラット35の申し込みは「フラット35取扱金融機関の中で最低水準の金利を提示」している金融機関に絞り込んだ方が良いということになります。

更に「手数料」が各社で異なります。フラット35は最低水準の金利を提示している金融機関が非常に多く、金利だけでは比較できない状態になっています。当サイトでは「金利」も「手数料」も非常に魅力的な水準で、さらに借り換えの手数料が低く設定されている楽天銀行をおすすめする機会が多いですが、楽天銀行がベストかどうかは別にして、「金利」で絞り込んだうえで「手数料」で選択する、というステップを踏むことが重要になってきます。

まとめ

住宅ローンの借り入れ・借り換え先を選ぶ場合、金融機関の比較に加えて、金利タイプ(変動金利・固定金利など)の比較検討も必要になります。また、金利や手数料以外にも保証料・団信保険料・火災保険などの費用も考えなければなりません。もちろん、借り入れた後の利便性(銀行口座のサービスや一部繰上返済手数料)も重要ですね。

長い期間返済を続けている必要がある住宅ローン。納得して借入先を選ぶようにしましょう。住宅ローン選びに100点満点はありません。何よりも大事なのはご自身の納得感です。しっかりと検討して後悔しない住宅ローン選びを行いましょう。

フラット35関連コンテンツ

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事