住宅ローンの保証料とは?納得できない保証料の仕組み

メガバンク・地方銀行の住宅ローンで金利(利息)以外に支払う必要があるのが住宅ローンの保証料です。すでに住宅ローンを利用している(保証料を支払ったことがある)人でも、その仕組みを理解していないと言われている住宅ローンの保証料。この特集ページでは、住宅ローンの借り換えを検討している人はもちろん、これから住宅ローンの借り入れる予定の人・すでに住宅ローンを利用している人にも知っておいて欲しい「住宅ローンの保証料」について説明したいと思います。

目次

住宅ローンの保証料とは?

一般的に、メガバンクや大手銀行の住宅ローンを利用するには保証料を払う必要があります。

住宅ローンの保証料は実際には銀行ではなく住宅ローンの保証会社に支払います。例えば、大手銀行の住宅ローンの商品説明書の諸費用などの説明欄に「保証会社に保証事務手数料をお支払いいただきます」という説明文を発見できます(保証事務手数料は3万円ぐらいが相場、保証料は金利換算すると0.2%!)。

保証会社を使う住宅ローンの場合、契約時の手数料は、銀行ではなく保証会社に支払い、かつ、保証事務手数料3万円程度と数十万円・数百万円もの保証料も保証会社に支払う必要があるというわけです。この保証料とはいったい何なのでしょうか?

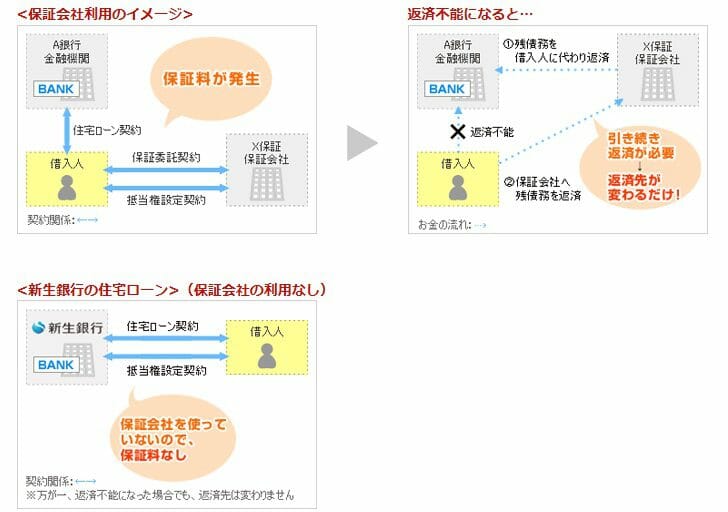

住宅ローンの保証料とは、住宅ローンの保証会社と銀行との間で「万が一、住宅ローンを契約した人が住宅ローンの返済ができなくなった時に、保証会社が銀行に対して住宅ローンの返済をする」という内容の契約を結ぶために、保証会社に対して私たち利用者がその保証をしてもらうために支払う費用です。

保証会社と私たちがこの契約を結ぶことで、私たちが住宅ローンの返済ができなくなっても、銀行は保証会社に肩代わりしてもらえることになり銀行にとっては大きなメリットがあります。

保証会社は、いわゆる「連帯保証人」の代わりになってくれる会社と考えるとわかりやすいかもしれません。

例えば、両親を連帯保証人としていたとして、もし住宅ローンの返済が滞ったら、両親が代わりに住宅ローンを返済しなければなりません。その変わりをしてくれる会社だと思うと良いでしょう(両親のように優しくありませんが)。

この保証会社の関係図をSBI新生銀行が分かりやすく図解していたのでご紹介したいと思います。

住宅ローンの保証料を払えば返済義務はなくならない

結論として、保証料を支払っても住宅ローンの返済義務がなくなるわけではありません。住宅ローンの返済が滞った場合、銀行には保証会社から残りの残高が支払われるため銀行に返済する必要はなくなりますが、返済先が保証会社に変わるだけで返済義務は残ります。

金融機関から住宅ローンを借りてマイホームを購入する時に「この家と土地の所有者はあなたですが、もしあなたが住宅ローンを払えなくなったら、この家と土地を優先的に取り上げる契約をしています」というような内容の抵当権設定登記が行われています。

一般的に、保証会社による保証が必要な住宅ローンの場合、この抵当権は保証会社に設定されます。つまり、住宅ローンの返済が滞ったら、保証会社が抵当権を行使して土地や住宅を競売にかけるなどして返済が滞っている住宅ローンの残債を回収しようとするということです。

保証料を払ったからと言って私達に何かメリットがあるわけではありません。銀行の貸し倒れリスクがなくなり、保証会社は保証料と銀行に支払う保証コスト(とマイホーム売却などによる回収)との差額で商売しているというわけです。

それにも関わらず保証料は私たち利用者負担になるため、”納得できない”という声が多数あがっているのが住宅ローンの保証料です。

続いて保証料の支払い方法について解説したいと思います。

住宅ローンの保証料はどれぐらいかかる?

保証料の支払い方法は大きく2種類あります。1つは一括前払方式、もう1つは分割後払方式です。一括前払方式を選択した場合、住宅ローンの契約時に保証料全額を保証会社に対して支払うことになります。住宅ローン残高が3000万円で35年で返済する契約の場合、少なくとも60万円程度を保証料として別途用意しなければなりません。

分割後払方式を選んだ場合、住宅ローンの契約時に保証料を用意する必要はありませんが、毎月の住宅ローン金利が0.2%を上乗せになります。そのため、先ほどの条件(3000万円、35年)で住宅ローンを借りた場合、合計で100万円もの保証料を35年間かけて毎月支払い続けることになります。

分割後払い式は一括前払い式と比較して、2-3倍程度の保証料の違いが出てくるケースもあるのには注意が必要です。

住宅ローンの借り換えや繰上返済をすると戻ってくる?

保証料の金額は「保証する期間=返済期間」が大きく影響します。例えば、一括前払方式ですでに35年分の保証料を支払っている場合、「住宅ローンの借り換え」を行うと残りの期間分(例えば、35年分の保証料を支払い済みで10年後に借り換えた場合、残りの25年分)の保証料が返金されます。

同じように「期間短縮型」で住宅ローンの繰上返済を行うと短縮された期間分の保証料が返金されてくるのです。

※ここでワンポイント。銀行に支払う住宅ローンの一部繰上返済手数料と繰上返済したことで発生する保証会社の事務手数料は別々に設定されていることがあります。一部繰上返済手数料無料と言っていても、繰上返済する時に保証会社から保証事務手数料を取られる可能性がありますので注意してください。繰上返済時にかかる保証事務手数料は「返金される保証料から手数料分を引く」という形で支払うことになりますので、しっかりと意識しないと気付かないうちに支払っているということになりかねません。

結局、住宅ローン保証料に意味はあるの?

私たちは銀行からお金を借りる立場です。「銀行からお金を借りるために保証会社との契約が必要である。保証会社と契約しなければ住宅ローンを借りられない」という観点では保証料にもちろん意味はあります。

銀行は自分たちの貸し倒れリスクを排除しながら融資することになりますので、銀行からの融資が受けやすくなるという効果もあるでしょう。一方で、保証会社と契約しなくても住宅ローンを貸してくれる金融機関が住宅ローンを貸してくれて、かつその住宅ローンの金利が低いのであれば(実際にはかなり多くの銀行が保証料無料・保証会社との契約なしの住宅ローンを提供し始めています)、保証料を支払う意味はないとも言えます。

ここまでの説明で納得できない気持ちになる制度であることが、ご理解いただけたのではないかと思います。とある団体が金融庁長官宛に過去の遺物とも言える住宅ローンの保証制度の撤廃をもとめる署名活動が行われていたことがあるほどです。

保証料が不要な住宅ローンは?

主要な住宅ローンを比較すると以下のようになります。

(1)保証料が必要な住宅ローン

| 三菱UFJ銀行 | みずほ銀行 | りそな銀行(ネット専用の住宅ローンでは銀行負担) |

| 三井住友銀行 | 横浜銀行 | 千葉銀行 |

| 福岡銀行 |

(2)保証料が不要(保証料が無料)

| auじぶん銀行※ | 住信SBIネット銀行 | SBI新生銀行 |

| ソニー銀行 | PayPay銀行(旧ジャパンネット銀行) | フラット35(楽天銀行、アルヒなど) |

| イオン銀行 | 楽天銀行(金利選択型) | SBIマネープラザ |

※審査の結果、保証会社をご利用いただく場合は、保証料相当額

さいごに

メガバンクや地方銀行の住宅ローンを利用する時に必用となる保証料は、私たちの返済を何か保証してくれるわけではありません。銀行が銀行のリスク回避を目的として義務付けるのであれば、銀行が保証会社に対して支払えばいいのにと考えるのは自然なことだと思います。

また、メガバンクや地方銀行に対抗して住宅ローンを積極的に展開しているネット銀行はこの保証会社の仕組みを採用しない住宅ローンを開発して高い人気を集めています。大手銀行は大手の不動産会社との密なつながりがあり、住宅購入時には大手銀行の住宅ローンが必ず紹介されます。一方で、オトクなネット銀行の住宅ローンが不動産会社から紹介されることはほとんどありません。また、大手銀行の保証会社は結局のところ銀行の子会社です。銀行の社員を経験した人が保証会社の役員になるなど、公務員の世界で言えば「天下り」のような人事が多いとされています。

私たち利用者視点ではなく企業側のメリットが中心の保証料という仕組みは、無駄が多く納得できない人が多数いるのもやむを得ない仕組みと言えるでしょう。

さいごまでお読みいただきありがとうございました。この特集記事が皆様の住宅ローン選びの参考になれば幸いです。

住宅ローン借り換え.jpのおすすめ特集

借り換えにおすすめの住宅ローンを徹底比較

住宅ローンの金利動向予想記事